Se acerca mayo e inevitablemente volvemos a escuchar una frase que se repite todos los años por estas fechas, el de "Sell in may and go away", que en su versión completa en inglés es "Sell in May and go away, and don't come back until St. Leger Day" y que libremente traducido al español viene a ser "Vende en mayo y no vuelvas hasta después del verano".

Este dicho bursátil, que data del siglo XIX cuando los inversores y brókers de Wall Street tendían a tomar largas vacaciones durante el verano cuando el volumen y la actividad declinaban, sigue siendo popular por el hecho fáctico de que las rentabilidades durante el verano -desde mayo hasta septiembre- históricamente han sido menores que el resto del año.

Sin embargo, que algo sea un hecho no significa que sea toda la verdad e, incluso, un hecho mal interpretado o interpretado de forma aislada puede llevar a tomar muy malas decisiones de inversión, como es el caso de seguir el dicho de vender en mayo porque se acerca del verano. Por fortuna estamos en el Club Bursátil Confidencial donde, entre otras cosas, nos gusta romper mitos con datos. Así que vamos allá.

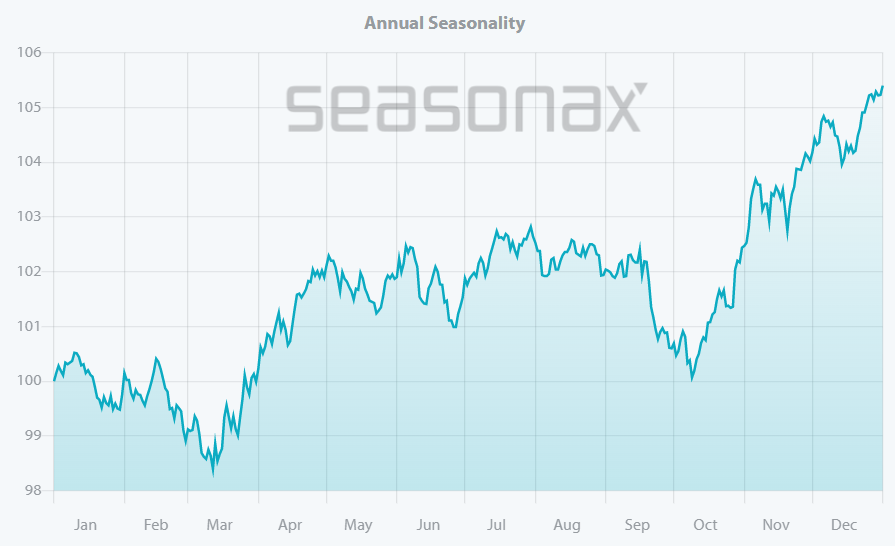

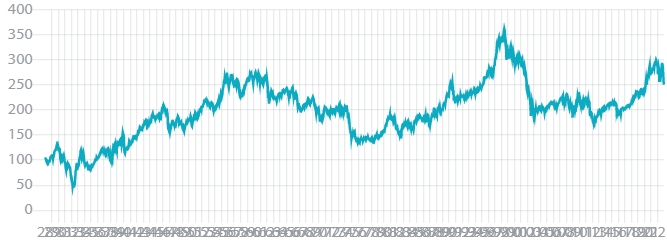

Para empezar por algún lado, es posible que este aforismo bursátil siga teniendo popularidad hoy en día, porque durante los últimos 25 años este patrón de menores rentabilidades durante el verano ha sido incluso de rentabilidades negativas durante ese periodo, como vemos en el siguiente gráfico.

Sin embargo, con esta estadística hay dos problemas. El primero es que, como toda media, puede estar sesgada por pocas lecturas extremas. De hecho, si quitamos 2 años del patrón estacional de los últimos 25 años, en concreto los años 2002 y 2008, resulta que el patrón estacional negativo deja de existir y que haber estado comprado durante el verano mostró ganancias para los inversores.

Algo que supuestamente es, pero que cuando le quitas el 8% de la muestra (2 años), resulta no ser, es que entonces no es útil para los inversores.

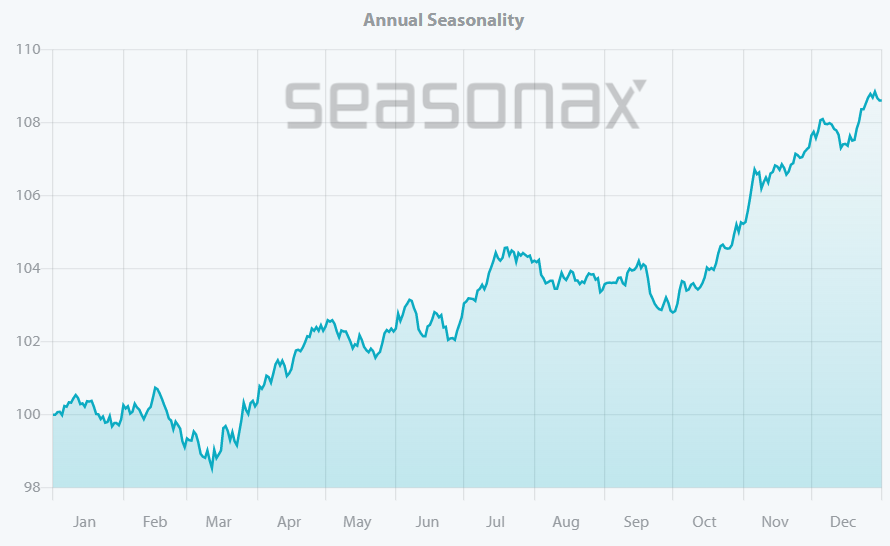

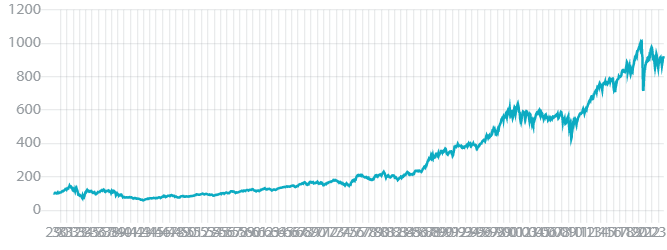

El otro problema con la supuesta estacionalidad negativa del S&P 500, es que desaparece por completo cuando se observa el máximo número de años posible, en este caso los 95 años que puede mostrar la web de Seasonax.

Simplemente, observado en todo su periodo, que es la observación más justa por imparcial, vender en mayo para volver a comprar el 1 de octubre, hubiera sido un error garrafal porque se hubieran perdido subidas del +2,06% anualizado en todo ese periodo.

Sí, es cierto que aún así las rentabilidades entre el 1 de mayo y el 30 de septiembre son históricamente menores que durante el resto del año, pero son positivas con una apreciación anualizada del +2,06% en los últimos 95 años.

En comparación, entre el 1 de enero y el 30 de abril las rentabilidades anualizadas han sido del +7,14% durante los últimos 95 años:

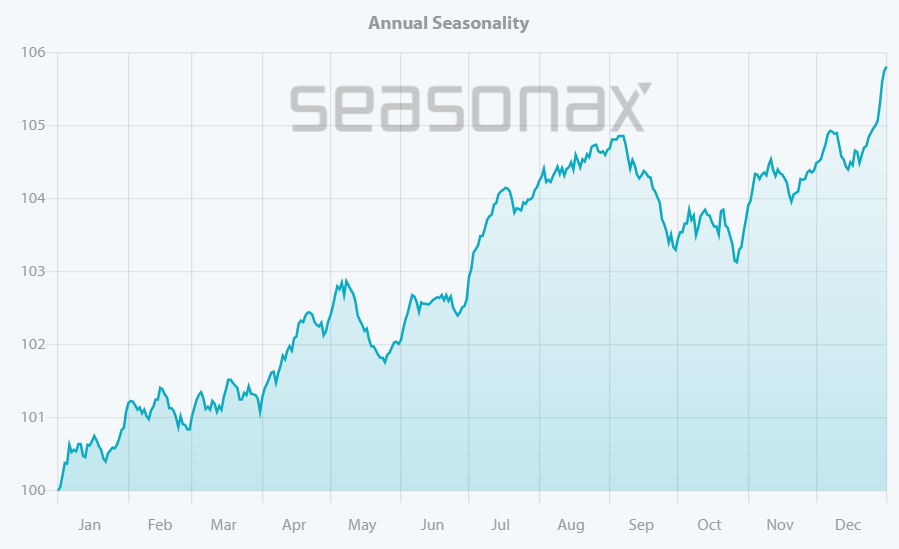

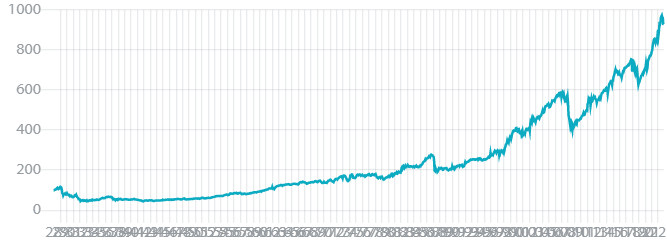

Y entre el 1 de octubre y el 31 de diciembre de los últimos 95 años, la rentabilidad anualizada ha sido del +9,35%:

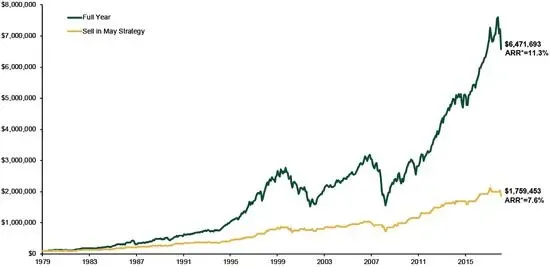

El problema de todo esto es que, por poco que pudiera parecer el perderse un +2,06% anualizado por no estar invertido entre el 1 de mayo y el 30 de septiembre, en realidad hace que a largo plazo las rentabilidades acumuladas varíen de forma extrema, porque restarle ese +2,06% de media cada año es una cantidad gigantesca.

Ahora bien, ese es el argumento para no hacer caso a aforismos bursátiles inútiles como el de "Sell in may and go away" cuando eres un inversor de largo plazo. Pero es que tampoco dicho aforismo sirve de algo para los inversores de corto y de medio plazo.

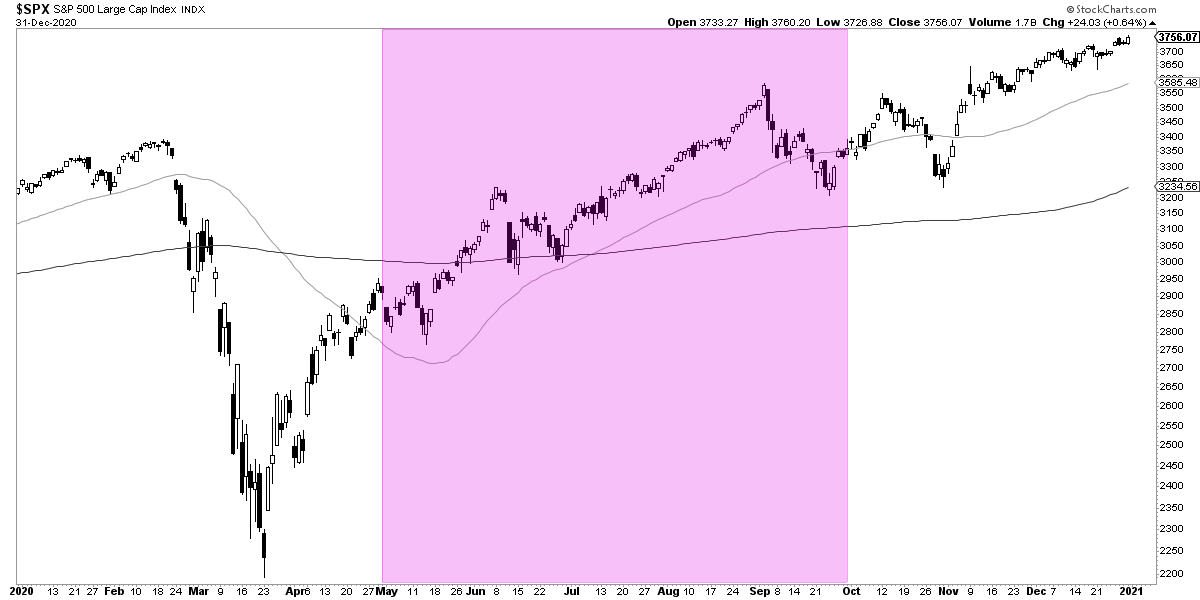

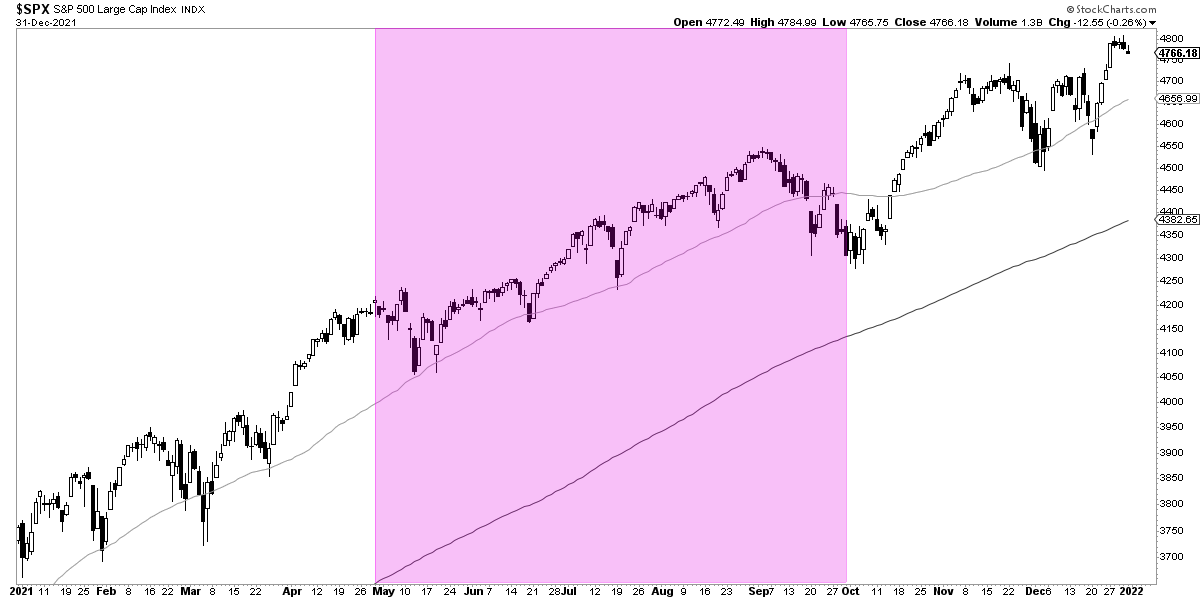

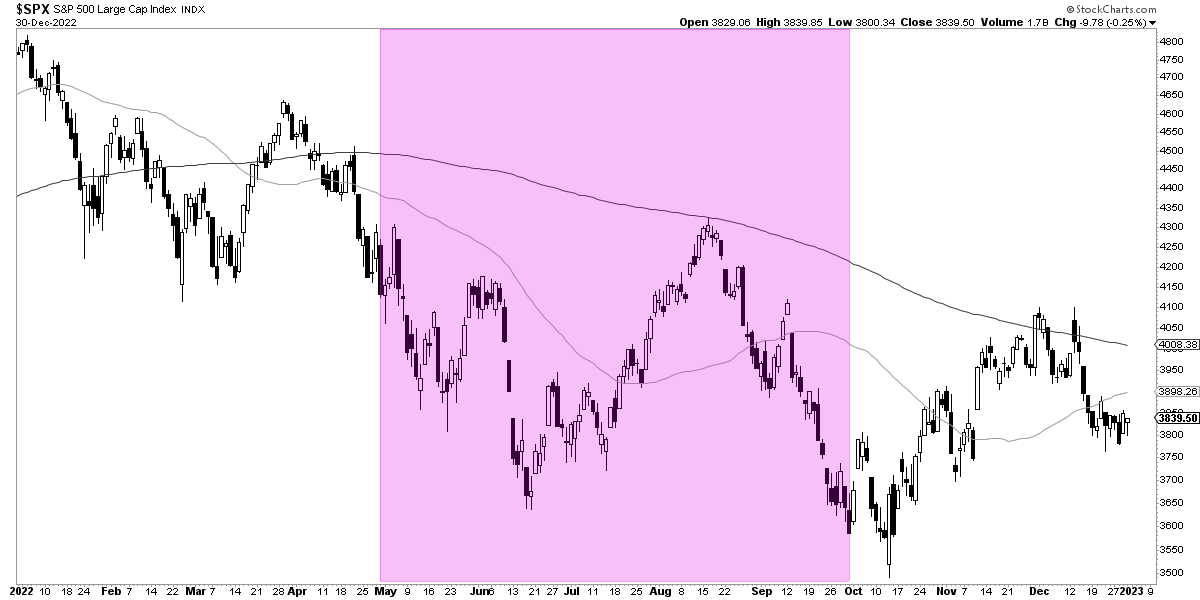

De nuevo, ese supuesto patrón estacional solo ha existido en el último cuarto de siglo por las lecturas extremas de 2002 y 2008. Si observamos los últimos 3 años de forma individual en el S&P 500, vemos que durante dos años hubiera sido un error garrafal el no estar invertido en verano y que sólo se "acertó" en el último año.

Es un error porque simplemente lo de "sell in may and go away" es algo que no existe en el mundo real. Es humo, palabras huecas, imaginaciones.

Lo que tienen que hacer los inversores de corto y medio plazo, en todo caso, es seguir lo que hacen los precios, no aforismos bursátiles creados en una época en la que no existía ni el telégrafo.