Por qué lo que puede ser bueno para la economía de EE.UU., puede ser muy negativo para su bolsa

Para entender los mercados, hay que entender las paradojas del ciclo económico-bursátil.

Para entender los mercados, hay que entender las paradojas del ciclo económico-bursátil.

Puede sonar raro, pero a veces lo mejor para los mercados es una economía que es un desastre que presenta grandes desequilibrios. Y, viceversa, cuando la economía crece con fundamentales sólidos, puede que no sea el mejor escenario futuro para las bolsas.

Al fin y al cabo, recuérdese, los mercados alcistas más rentables nacen en medio de las peores circunstancia y expectativas y, los mercados bajistas más severos, suelen nacer justo de las circunstancias contrarias: cuando todo aparenta ser maravilloso y no existe ninguna sensación de peligro en la sociedad.

Como decía el legendario inversor Sir John Templeton:

"Los mercados alcistas nacen en el pesimismo, crecen en el escepticismo, maduran en el optimismo y mueren en la euforia".

La economía y en especial los mercados están repletos de paradojas que hay que entender para saber reconocerlas cuando tienen lugar.

¿Por qué estoy hablando de todo esto? porque esta semana el próximo presidente de los Estados Unidos, Donal Trump, que retoma el poder a partir del mes de enero, ha anunciado cuál es su elección como próximo secretario del Tesoro (ministro de economía): Scott Bessent, un inversor de hedge funds macro que en su día trabajó para George Soros.

Su elección ya se venía rumoreando desde hace semanas. De hecho, el día que se corrió otro rumor de que finalmente podría no ser él, los mercados tuvieron un mal día. Y, ahora cuando finalmente Trump ha confirmado su elección, ha habido importantes movimientos en los mercados. Las bolsas celebrándolo moderadamente, los bonos subiendo fuerte y el Oro con su peor caída en años. Es decir, el mercado le da mucha credibilidad por la acreditada experiencia de Bessent y su profundo conocimiento de la economía y de los mercados financieros.

Y es que en el volátil mundo de Trump, el que se decida para un cargo por una u otra persona, suele ser la mejor pista de lo que a priori intenta conseguir con esos nombramientos.

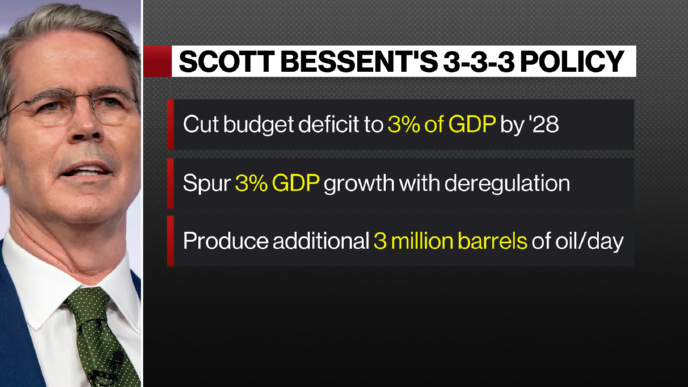

¿Y cuál es el plan de Bessent para la economía estadounidense? Como él mismo dice, su plan es el del "Triple 3", que consiste en recortar el déficit fiscal al -3% para el año 2028, mantener el crecimiento económico elevado sobre el +3% y producir 3 millones de barriles más al día dentro de los Estados Unidos.

"Como hemos dicho muchas veces, la evolución actual de la política fiscal es insostenible" (Jerome Powell, presidente de la Reserva Federal, 7 de noviembre de 2024)

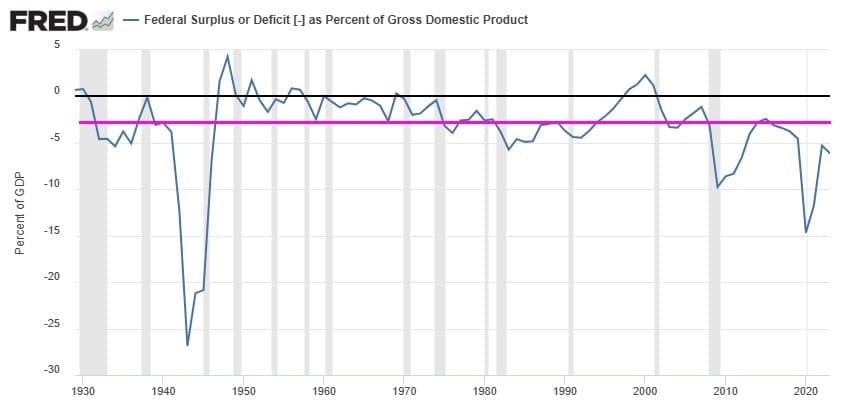

El recorte del déficit fiscal, es la medida más importante de las 3, toda vez que actualmente el déficit ronda un elevado -6% y la proyección es (o era) que continúe así durante los próximos años. La situación actual es tan disparatada, y esto es importante, que la política fiscal ya tiene más importancia y efecto sobre la economía y los mercados, que la propia política monetaria.

Todo el mundo es consciente, porque es lo que ha visto durante toda su vida inversora, que las palabras y decisiones de la Reserva Federal en materia de política monetaria, tienen importantes repercusiones en los mercados financieros. Unas determinadas palabras o un determinado recorte o aumento de tipos de interés, pueden disparar o "hundir" los mercados según sea el caso.

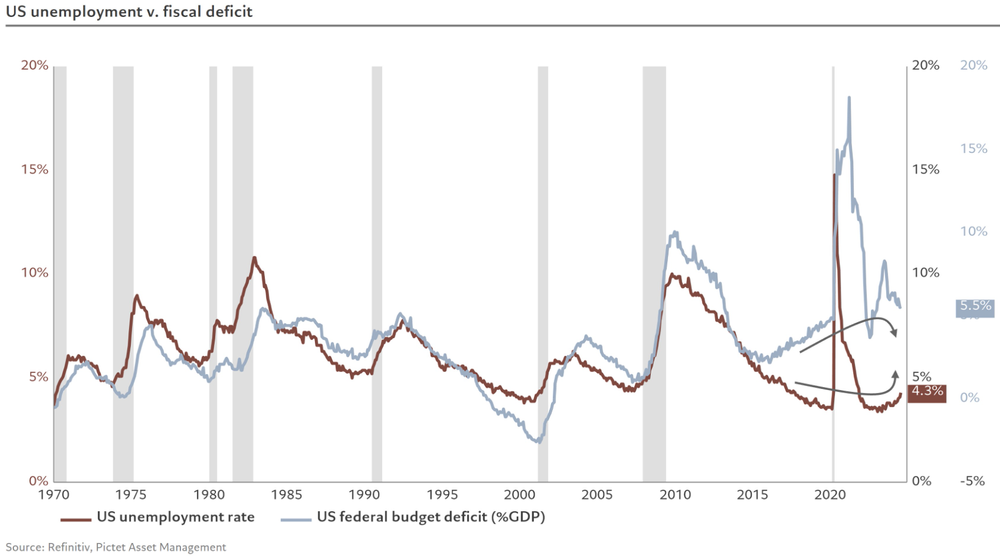

Pero es que, desde hace pocos años, desde que el déficit se disparó hasta casi un -15% del producto interior bruto durante la pandemia, nivel no visto desde la II Guerra Mundial, el que haya mayor o menor déficit es la principal influencia en el ciclo económico-bursátil.

Esto es así porque, el que haya más o menos déficit, significa que el gobierno de los Estados Unidos estará estimulando más o menos la economía de su país, porque con un mayor déficit tendrá más dinero, por ejemplo, para pagar sueldos, construir infraestructuras y gastarlo de cualquier manera en la que un país lo puede gastar. Y, a mayor el gasto, más son los dólares recorriendo la economía y, obviamente, más garantizado está que haya crecimiento y más difícil es caer en recesión económica.

Cuando el déficit es reducido, sus variaciones tienen un impacto relativamente menor, pero cuando es tan elevado como en la actualidad, se convierte en el principal factor del ciclo económico de forma determinante y profunda.

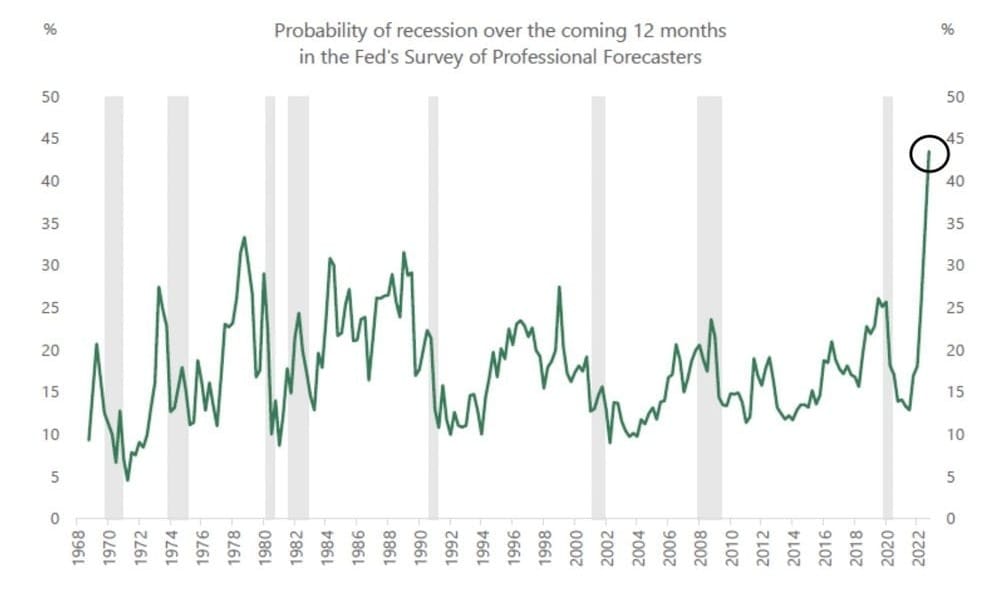

Es precisamente por esto, por este déficit tan elevado, que nunca llegó la recesión económica que todo el mundo esperaba en 2022 cuando la inflación se disparó y la FED comenzó a subir los tipos de interés al ritmo más elevado en décadas.

Es por esto que tanta y tanta gente se perdió este mercado alcista, o al menos su comienzo, porque seguían pensando en cómo funcionaban los ciclos económicos durante las décadas previas y no podían imaginar que todas las reglas que conocían, podían quedar en papel mojado cuando el gobierno gasta dinero a espuertas, al ritmo que lo ha hecho y que lo sigue haciendo.

Es por esto, que tantos indicadores económicos tradicionales hablaban de recesión, pero esa recesión nunca llegó. Y, es por esto, que escuchar lo que hacía el mercado en vez de a los opinadores, fue la mejor decisión.

Ahora bien, todo esto es historia pasada y presente y, aquí, sobre todo, tratamos de entender el escurridizo futuro y los escenarios que pueden tener lugar. Por supuesto, éste no es un artículo del futuro inmediato donde lo que más importan son las cosas más precisas y "al pie", pero sí sobre cómo debemos observar el ciclo económico-bursátil de aquí en adelante. Entender el esquema de lo que está ocurriendo para estar preparados.

Visto como funcionan las cosas hoy en día, el plan de Bessent de cuadrar las finanzas del país para obtener un déficit primario positivo (-3% incluyendo el pago de intereses) mientras se fomenta el crecimiento económico, es en cierto sentido una contradicción en términos. Si el gobierno gasta menos, ¿de donde va a salir ese crecimiento?

Según Bessent:

"Vamos a decidir si vamos a salir de esta carga de la deuda mediante el crecimiento, y creo que podemos hacerlo mediante la desregulación, la independencia energética y el dominio de EE.UU., y una mentalidad de crecimiento. Creo firmemente que ésta es la última oportunidad para salir de esto".

Esto suena maravilloso, pero fiar el recorte del déficit para no caer en recesión económica a la desregulación y a "una mentalidad de crecimiento", no dejan de ser promesas que habrá que demostrar. Más cuando la administración Trump, a la vez, quiere limitar drásticamente la inmigración que recibe el país e incluso deportar inmigrantes ya residentes en los Estados Unidos, algo que podría comprometer el crecimiento que en parte se genera por esa nueva mano de obra barata que recibe cada año.

Si esas promesas de desregulación, ahorro y crecimiento sin inmigración no se materializan en magnitud suficiente, recortar el déficit podría tener un impacto altamente negativo sobre el ciclo económico-bursátil.

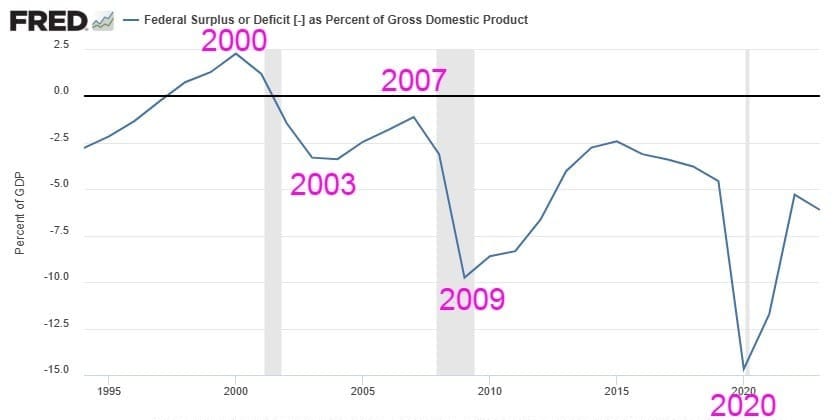

Igual que la economía se recupera (o no cae en recesión) y los mercados vuelan cuando el déficit se dispara, la bolsa odia que no haya estímulos y tiende a perder fuelle cuando el déficit se reduce o incluso cuando se llega a una situación de superávit. En el último cuarto de siglo, los dos picos de más equilibrio de las finanzas públicas de los Estados Unidos, fueron los momentos previos de mayor fragilidad para las bolsas, los años 2000 y 2007.

No estoy diciendo que haya una relación causal, que no la hay como tal, pero sí que un déficit bajo o incluso o un superávit no es el entorno ideal para las acciones en el medio plazo ya que cuando por fin llegan los problemas, no hay estímulos suficientes para sostener las acciones. Y, paradójicamente, como inversores de medio y largo plazo, las mejores rentabilidades se generan cuando el desequilibrio fiscal es absoluto por que sí existen estímulos suficientes.

Dicho de otra manera, revertir los errores acumulados en materia de política fiscal que han llevado al país a un camino fiscal insostenible (Powell dixit), pueden provocar que se desinfle drásticamente el gran mercado alcista nacido en 2009 e interrumpido brevemente en 2020 y 2022.

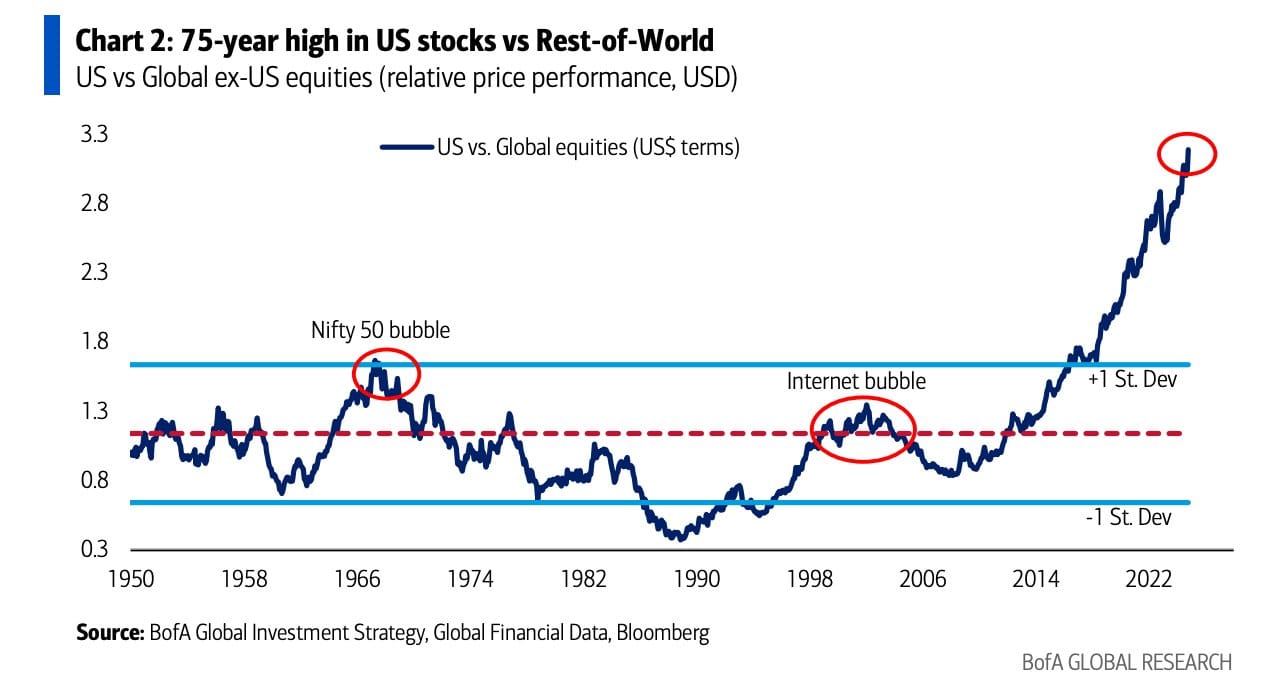

Lo que sería bueno y equilibrado a nivel económico para el país en el largo plazo, podría ser el detonante para que su sobrevalorada bolsa empezara a hacerlo mal, tanto en términos absolutos, como relativos con respecto a las acciones del resto del mundo.

Como saben, a día de hoy soy alcista porque en primer lugar sigo tendencias y no se me ocurre argüir contra la evolución de los precios, además de que a día de hoy la economía estadounidense sigue creciendo.

Pero no se me escapa que la bolsa de EE.UU. es una bolsa que está muy cara en términos históricos, que ha tenido un recorrido extremo con respecto al resto del mundo y que, justamente revertir todo lo que se ha hecho mal durante los últimos tiempos, puede ser el último clavo en el ataúd de este mercado alcista.

Lo que espero con este análisis, es al menos convencerle de que tenga muy en cuenta el ciclo de déficit / superávit para entender como funcionan los mercados hoy en día.