¿Se está escapando el mercado? Cómo pensar en momentos de gran confusión

Primero es importante entender cuál es el enfoque verdadero de cada uno y segundo no dejarse llevar por la emoción de que te estás perdiendo algo

Primero es importante entender cuál es el enfoque verdadero de cada uno y segundo no dejarse llevar por la emoción de que te estás perdiendo algo

No es casualidad que el primer libro conocido sobre el mercado de valores, escrito por el judío sefardí José Penso de la Vega, se titulase "Confusión de Confusiones", porque en esencia el mercado es un sistema complejo, multifactorial y autoreflexivo.

Esto hace que, en general, los mercados siempre están fluctuando en medio de la incertidumbre. Y, a veces como ocurre ahora, de una enorme incertidumbre dada la más que abrupta naturaleza de cómo maneja la administración Trump los asuntos que le son propios.

Si ves las cosas claras en este momento, recibe mi mayores felicitaciones, porque no es fácil (y te ruego que dejes tu opinión en los comentarios).

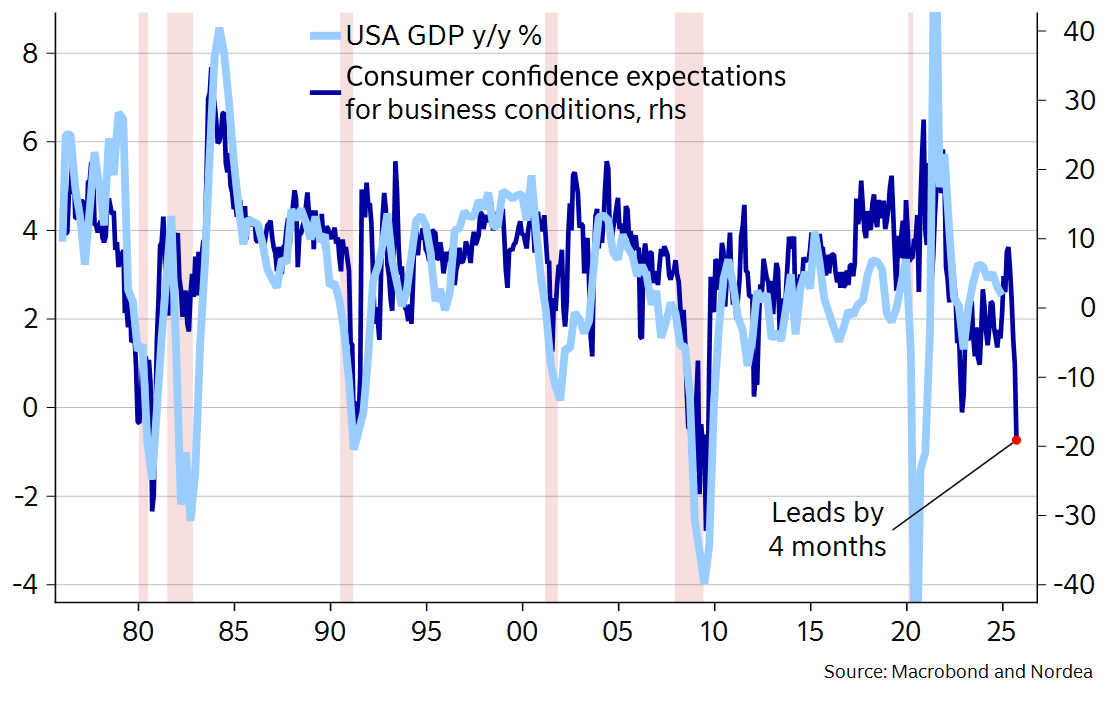

Si ves las cosas muy poco claras, no te preocupes, no estás solo. En la rueda de prensa de ayer miércoles ofrecida por el presidente de la Reserva Federal, Jerome Powell, éste llegó a decir, hasta en 22 ocasiones, que su aproximación a la situación actual es una de "wait and see" o de "ver y esperar", esencialmente porque no tienen ni idea de si realmente la inflación se va a disparar, algo que tendría lógica por la aplicación de aranceles a las importaciones y que les forzaría a subir tipos de interés, o de si realmente la economía va a entrar en recesión, algo que también tendría lógica dado que son múltiples los indicadores adelantados "blandos" que hablan de recesión y que les forzaría a reducir tipos de interés.

"Realmente no está claro qué es lo que deberíamos hacer" (Jerome Powell, 7 Mayo de 2025)

Si una institución como Reserva Federal, de la que se presume que tiene los mejores expertos y contactos de mayor nivel, no es capaz de saber casi nada del futuro, imagínese cualquiera de nosotros con nuestras limitadas herramientas.

Por eso siempre digo que, a la hora de pronosticar el futuro, la FED esencialmente sabe lo mismo que un niño de 5 años. Y no es una exageración, la historia está llena de célebres errores en materia de política monetaria por parte de esta institución. El futuro es resbaladizo para absolutamente todo el mundo.

De hecho, el momento actual es especialmente confuso porque los eventos en abril han sido muy rápidos, casi sin capacidad de afectar a la economía real y, además, porque abril vio tanto un crac bursátil, como un "anticrac" a los pocos días, cuando Donald Trump se vio forzado a recular cuando el mercado de bonos empezó a romperse y se elevó el peligro de gran disrupción económica a nivel global.

Con todo ello, al final, ¿va a llegar realmente una recesión, o el rápido giro de Trump ha sido suficiente para evitarla y después de unos meses abruptos todo volverá a brillar como él cree y dice constantemente?

No hay respuestas fáciles en un entorno tan abrupto. O, dicho con palabras más precisas, personalmente no veo elevadas probabilidades ni para ser alcista de forma sostenida a medio plazo, ni para pensar que estamos en un mercado bajista. Esto es así a día de hoy, pero mi postura podría cambiar muy pronto.

Sí, lo sé, desde que nació este Club Bursátil Confidencial en septiembre de 2022 lo que has visto en mí es que el 99% del tiempo he tenido posturas muy definidas, con la excepción de mi breve duda alcista en octubre-noviembre de 2023.

Pero hay ocasiones en las que simplemente el único modo que puedo abrazar de forma táctica y con total honestidad, es el de "no lo tengo claro" y, como le ocurre a Jerome Powell estos días, solo puedo decir que estoy en modo "wait and see" o esperar y ver.

Explicado esto ¿Cómo pienso en estos momentos según todos los elementos que tenemos en la actualidad?

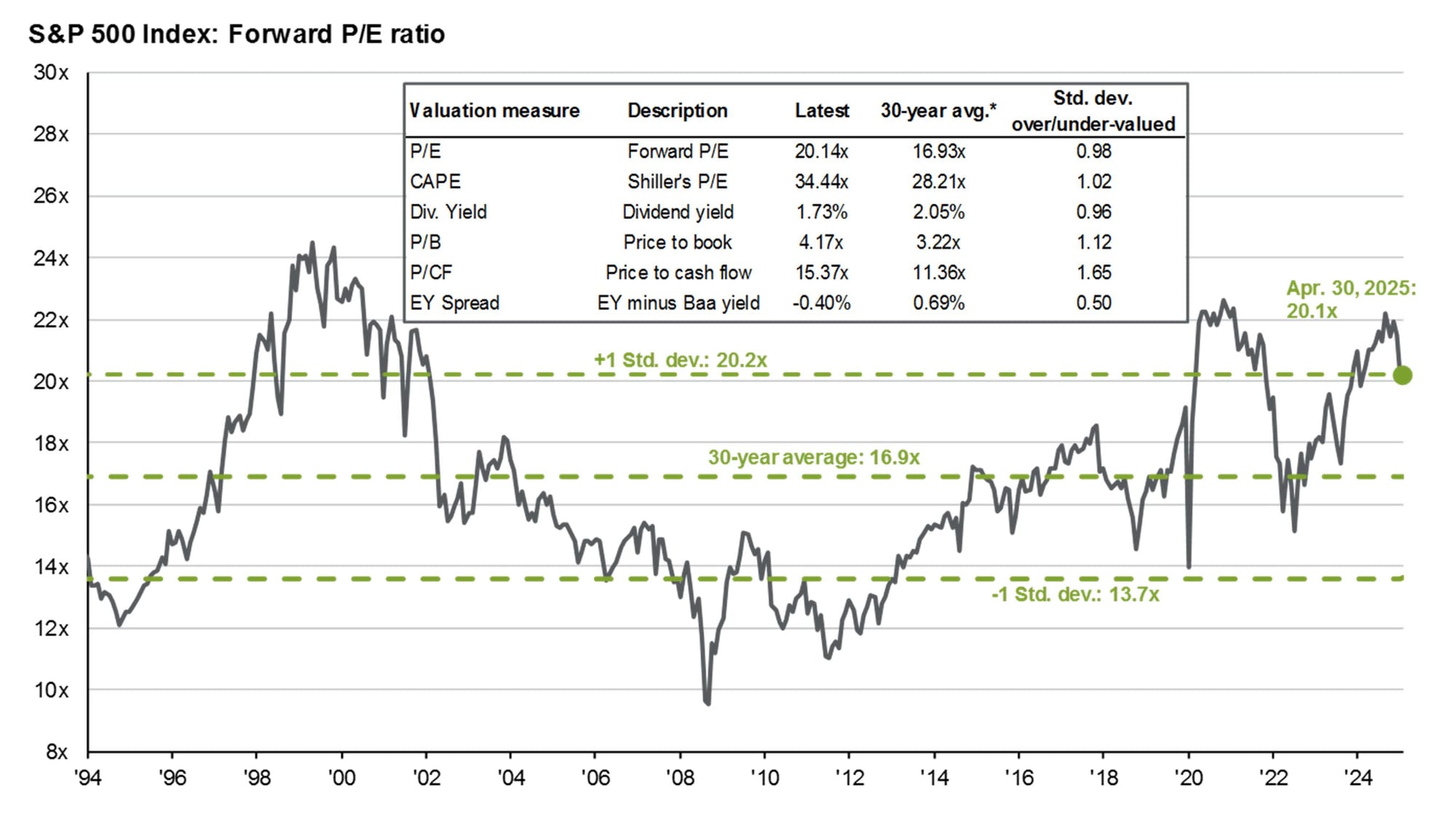

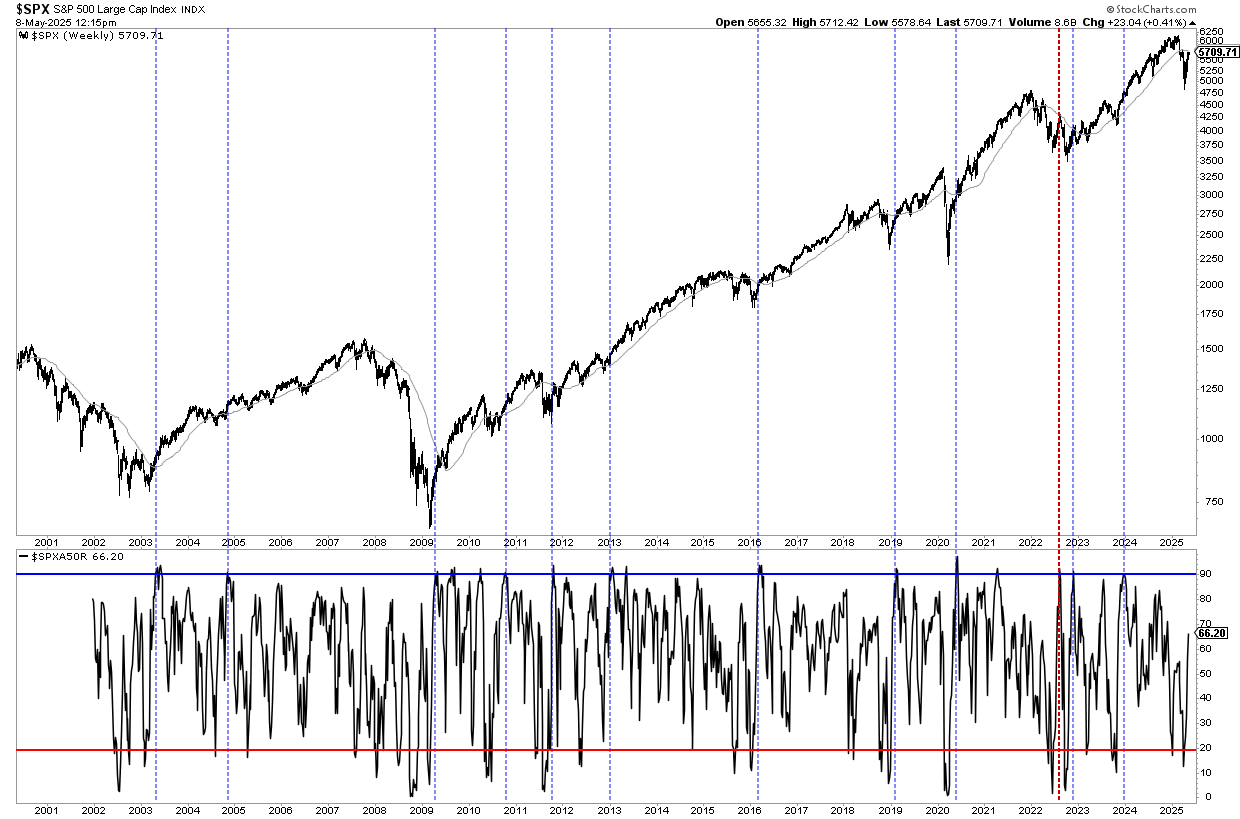

Lo primero de todo es ser consciente de que éste es un mercado que sigue siendo caro, el cual, por supuesto, puede seguir al alza varios trimestres y hasta pocos años, pero es difícil que estemos ante una "oportunidad generacional".

En este aspecto, la realidad es que apenas nada ha cambiado y, como expliqué en febrero de 2024, a muy largo plazo (+10 años), creo que los retornos van a ser muy pobres desde el máximo de enero 2022 en la bolsa estadounidense. De hecho, lo estamos viendo, han pasado 40 meses desde el pico de 2022 y la rentabilidad anualizada es un modesto 6,52% incluyendo dividendos. Pero es que durante algunos días del mes pasado, la rentabilidad anualizada incluyendo dividendos prácticamente tocó el 0%.

Mi expectativa para los próximos años, es que la rentabilidad anualizada tenderá a 0% desde el máximo de 2022. Habrá oscilaciones alcistas y bajistas, pero todo para no ofrecer rentabilidad alguna de largo plazo; y mucho menos en términos reales una vez descontada la inflación.

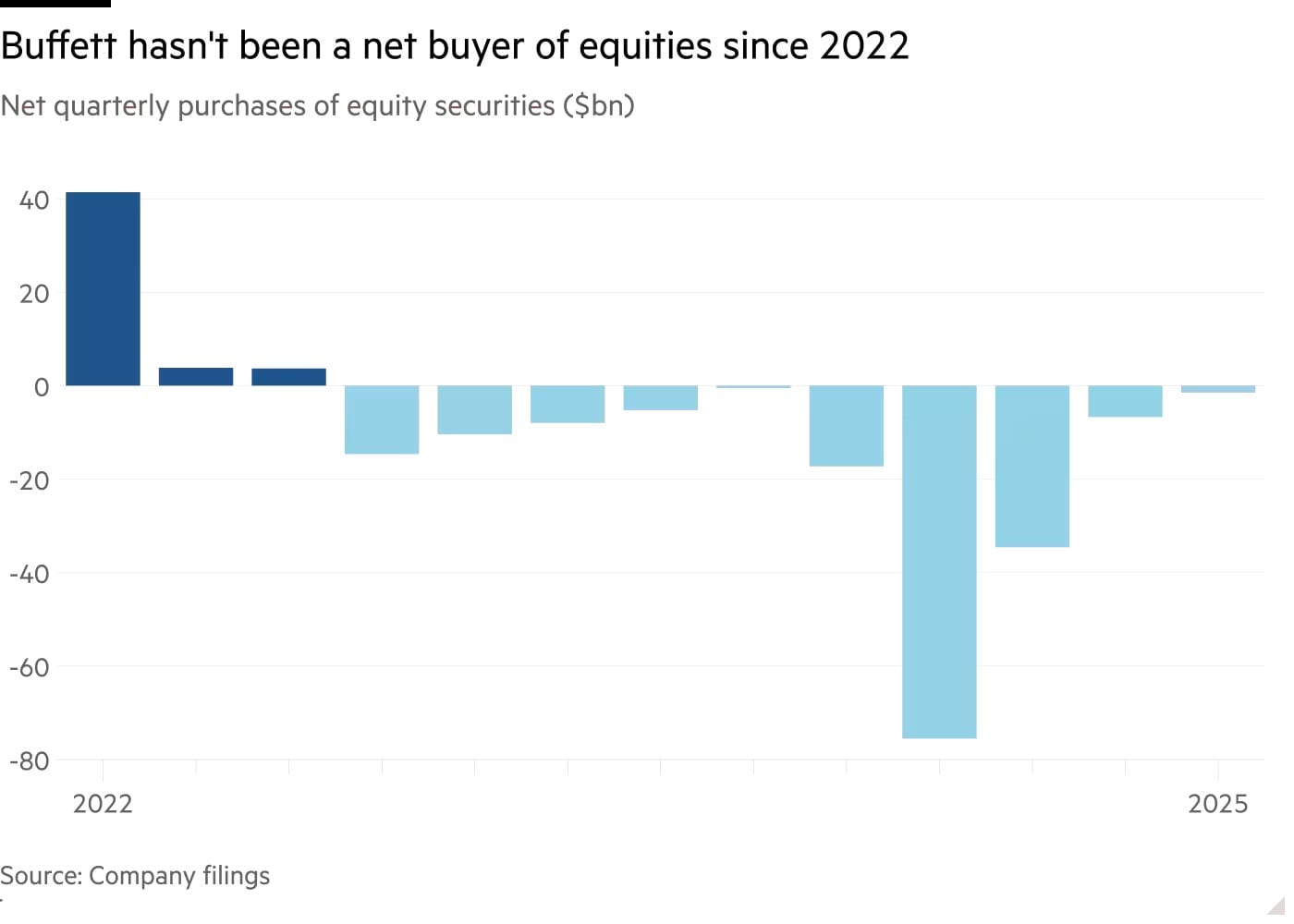

Al fin y al cabo, no es causalidad que el inversor value Warren Buffett lleve siendo vendedor neto de acciones desde el año 2022, tal y como informó estos días el diario Financial Times. Es decir, un inversor conocido por comprar negocios para el muy largo plazo, lleva vendiendo acciones más de 3 años, porque sabe que este mercado es muy caro y con poco potencial (o lo que es casi lo mismo, no encuentra oportunidades suficientes).

Todo esto significa 2 cosas para mí. La primera es que van a ser años de múltiples oportunidades para los operadores o inversores que tienen en cuenta el ciclo económico-bursátil (macro) y, segundo, que es absurdo que sienta ningún FOMO (fear of missing out o miedo de estar perdiéndome algo) porque el mercado haya subido con el "anticrac" de Trump.

De hecho, sentir FOMO es uno de los peores pecados de los inversores, porque éste sentimiento hace que la mayoría de las veces compren cosas caras o en el peor momento posible, solo porque sienten presión social. Uno ha de invertir siguiendo sus reglas y observaciones, manteniéndose al margen del ruido de la sociedad y los titulares (de lo contrario eres un panoli al albur de las masas).

Por otro lado, y ya sin hablar del largo plazo que para muchos puede ser una abstracción poco útil, a nivel cíclico, y esto es algo de lo que estoy seguro, es que es un error ser bajista ahora mismo. Primero porque los mercados tienden a subir más que bajar, incluso en periodos cortos de tiempo. Segundo, porque sin signos claros o "duros" de recesión, a los mercados les cuesta caer.

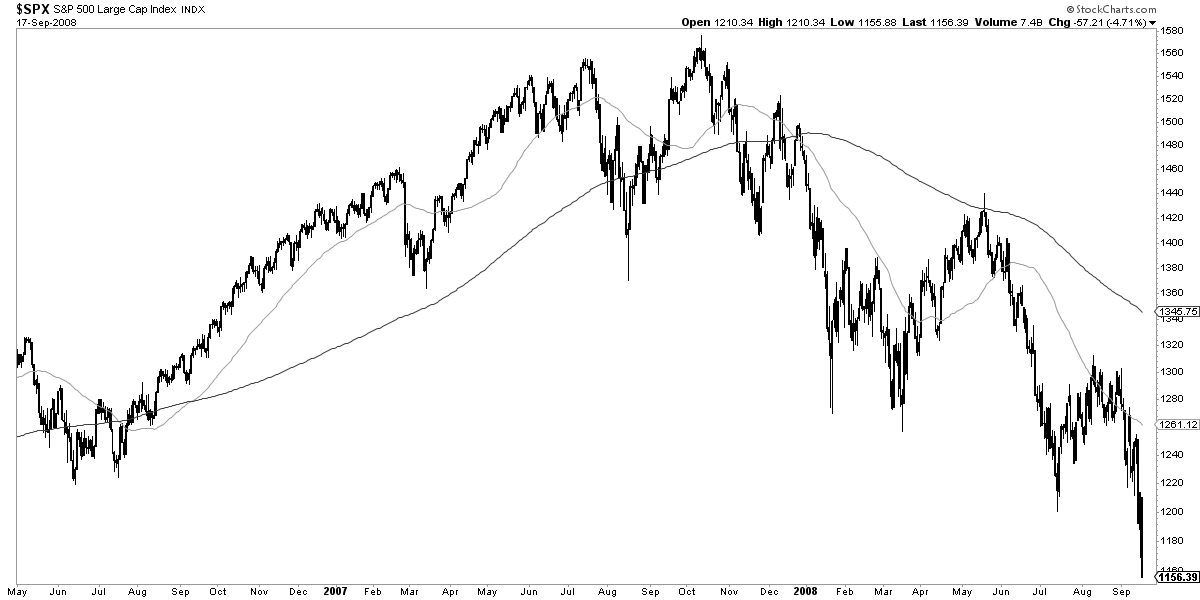

Quien tenga memoria que recuerde lo ocurrido en 2007, como a pesar de la gigantesca crisis que se venía, las bolsas no empezaron a caer hasta que la recesión se volvió casi evidente del todo.

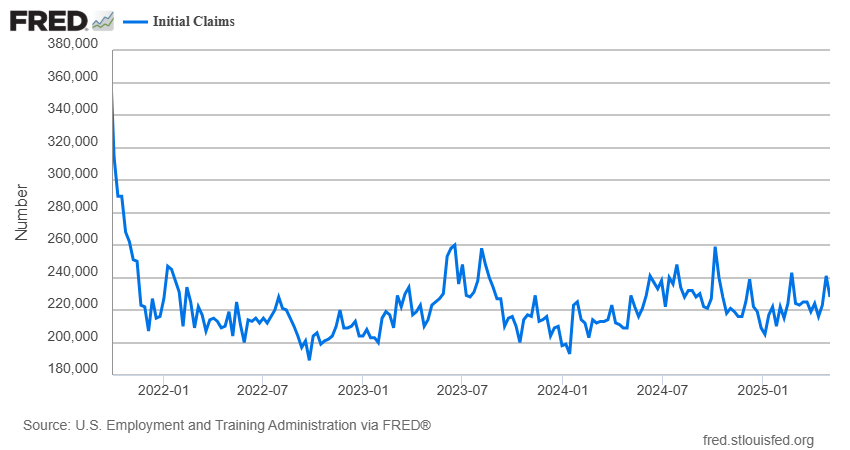

Ser bajista es algo que se ha de reservar para momentos muy especiales, cuando tanto las probabilidades técnicas como macroeconómicas apuntan hacia abajo. Ahora no estamos ahí y, más allá de los muchos indicadores económicos "blandos", los datos económicos "duros" no hablan de recesión, al menos por el momento.

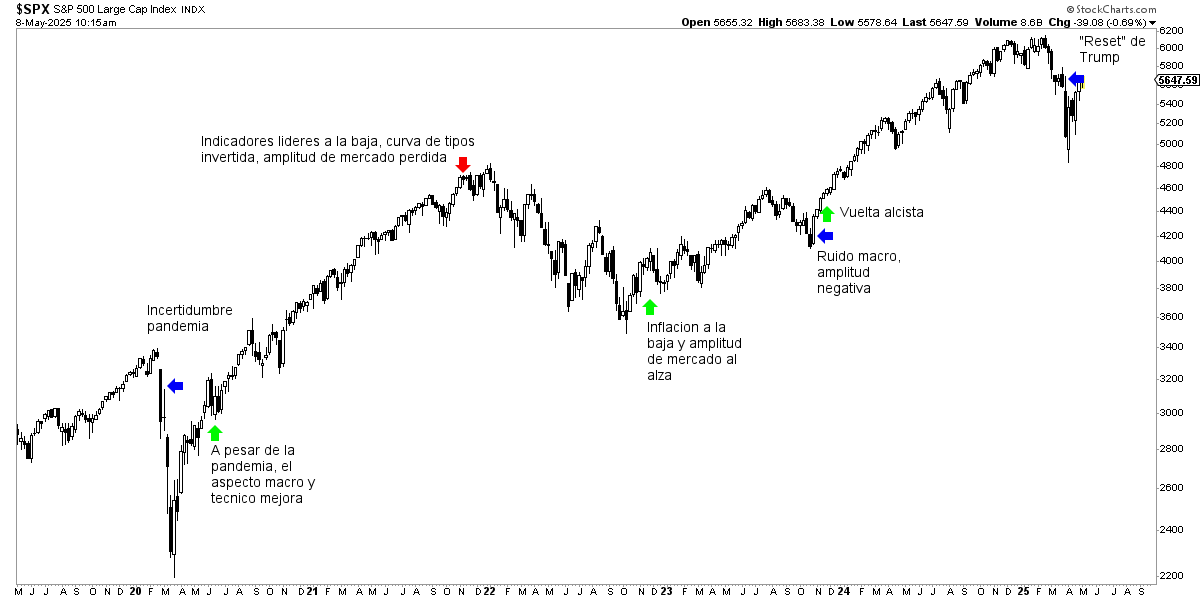

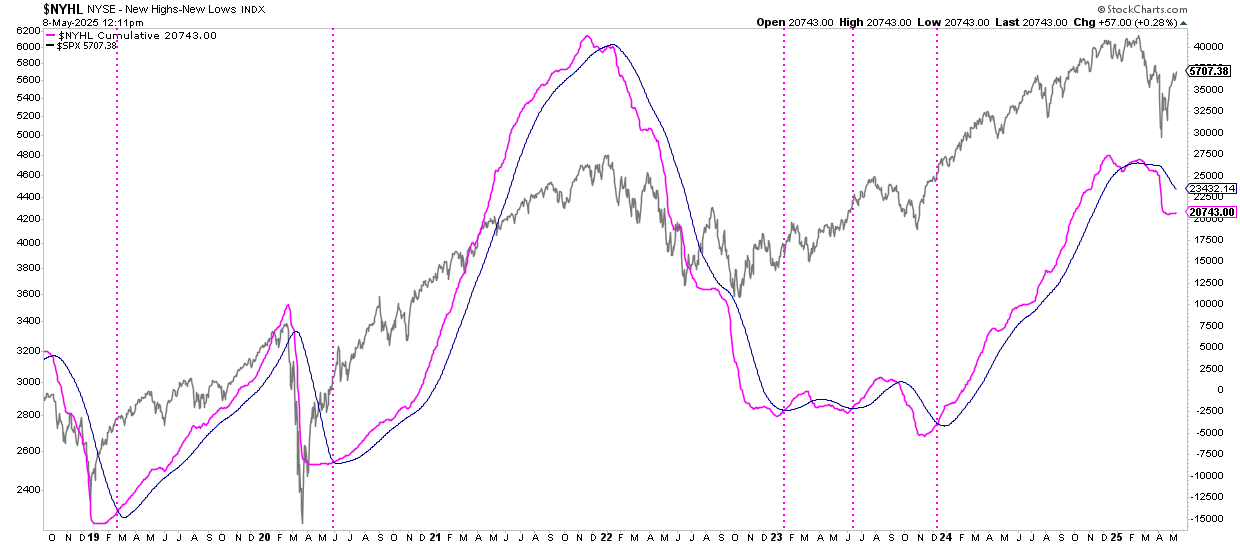

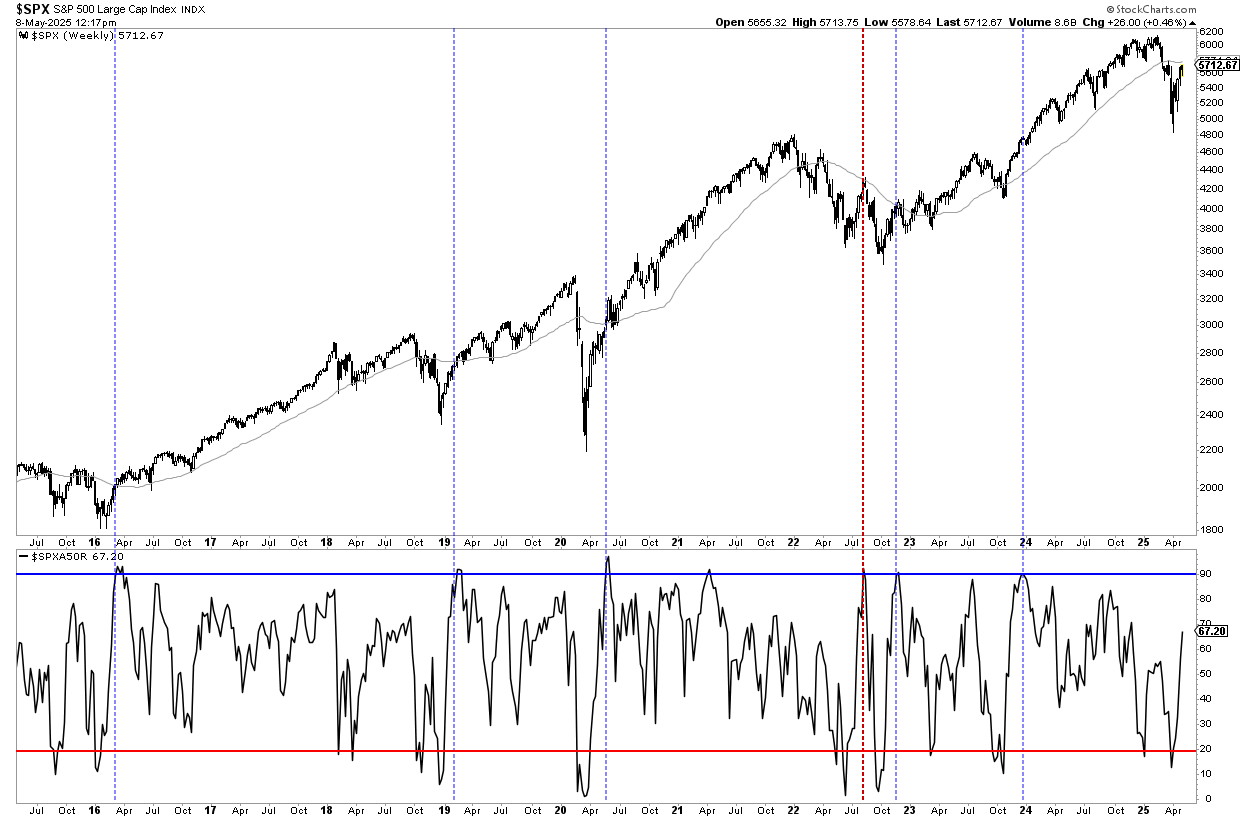

Así que estamos en una situación donde la amplitud del mercado sigue rota, según mi definición, pero donde aún no hay señales de recesión a pesar de todos los preavisos "blandos" existentes. Por ello sigo neutro, cauteloso o como se le quiera llamar.

Si por lo que fuera la economía empieza a dar signos reales de recesión y la situación técnica sigue siendo la misma, es decir, con amplitud negativa, entonces me volvería bajista. Pero como hemos visto, no es el caso actual. El mercado laboral siguió creciendo al menos hasta la primera semana del presente mes.

Y, por el contrario, si la economía sigue sin dar señales de recesión y se activan señales alcistas, ya sea que la amplitud se recupera como he mostrado en el gráfico inmediatamente anterior o porque se produce un "impulso de amplitud", entonces me volverá alcista. Obraré así porque tanto la macroeconomía como el aspecto técnico del mercado, estarían "remando en la misma dirección".

Sobre este último aspecto surge un problema para muchos. Los novatos en bolsa creen que hay que comprar los mínimos, siendo esos los mismos que sienten FOMO cuando el mercado sube con fuerza y se encuentran fuera del mismo.

La realidad es que, a no ser que seas adivino, nunca vas a saber cuál es el mínimo de verdad de una caída. Pero, sin embargo, como hemos visto, lo que sí es una tarea de alta probabilidad, es detectar cuando una tendencia se confirma, por ejemplo a través de un impulso de la amplitud.

Pero ¡claro! llegado ese momento, el operador novato siente que se ha perdido "el mínimo" y, lo que es peor, en ese momento de confirmación de la tendencia alcista, ya le da vértigo porque piensa que los mercados son entidades físicas con gravedad y que "lo que ha subido demasiado va a volver a caer".

Pero los mercados no son así. Según las circunstancias tienen mayores o menores probabilidades de desarrollar un escenario determinado. Luego, claro, viene la gestión del riesgo en caso de error. Pero en los mercados, desde un punto de vista táctico, no existe nada que haya subido demasiado. De hecho, la esencia del momentum es comprar lo que ha subido con la idea de que va a seguir subiendo con una alta probabilidad. Algo que si, se sabe acotar bien, permite encontrar excelentes oportunidades de cuando en cuando.

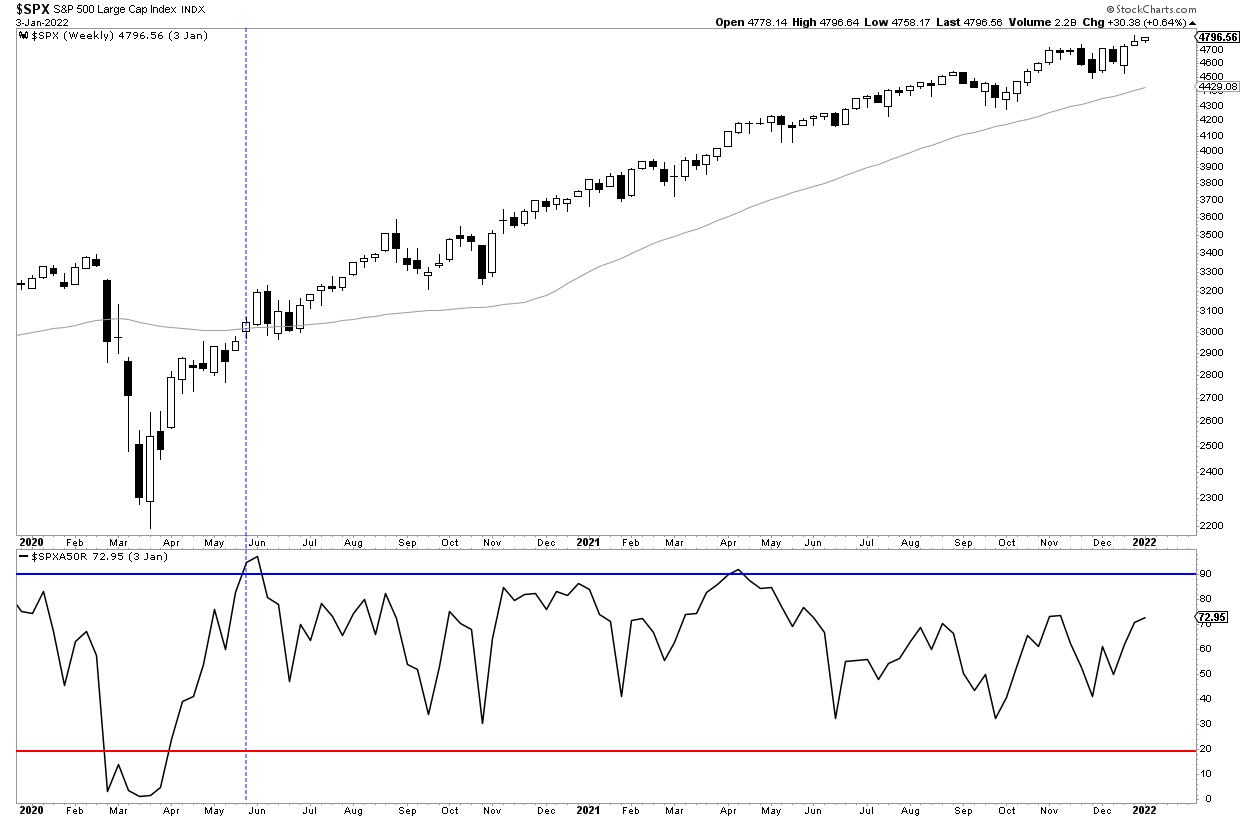

Un ejemplo paradigmático fue el año 2020, durante la pandemia. Entonces se produjo un crac bursátil en apenas 4 semanas. Por supuesto, en tiempo real era imposible saber cuál sería el último mínimo. Sin embargo, en junio de 2020 me volví alcista porque lo técnico y la macro volvieron a sumar.

Para muchos, aquella "alerta" alcista fue problemática, ¡porque se daba tras un rebote de aproximadamente el 45%! Pero amigos, mi trabajo se centra en las probabilidades futuras y en cosas realmente factibles como detectar nuevas tendencias (la bolsa se apreció otro +50% en el siguiente año y medio), no en adivinar cuál será el último mínimo, algo que nadie ha hecho de forma consistente en la historia de los mercados.

¿Se entiende ahora? desde un punto de vista del momentum, no hay mercados que se escapen. Hay mercados que generan señales de alta probabilidad o no. Y, luego, por supuesto, está la gestión del riesgo.

Lo contrario, sentir FOMO, pensar que uno se está perdiendo algo, que tenía que haber cazado el mínimo bursátil y cosas así, son la marca de identidad de los novatos. O al menos esa es mi experiencia de casi ya dos décadas.

Lo sé muy bien, no porque lo haya aprendido en libros, sino porque me arruiné comprando mínimos. Lo pasé mal, llegué a vivir con pocos medios durante no poco tiempo. Por eso, cuando alguien me habla de que se escapa el mercado, no puedo evitar la sonrisa socarrona que dice, "si yo te contara".