El Oro podría estar ante una subida masiva como la de los años 70. Y el movimiento ya ha comenzado.

Hay cosas que sólo ocurren una vez en la vida. Esta puede ser una de ellas.

Hay cosas que sólo ocurren una vez en la vida. Esta puede ser una de ellas.

"El Oro es dinero, todo lo demás es crédito" - J.P. Morgan

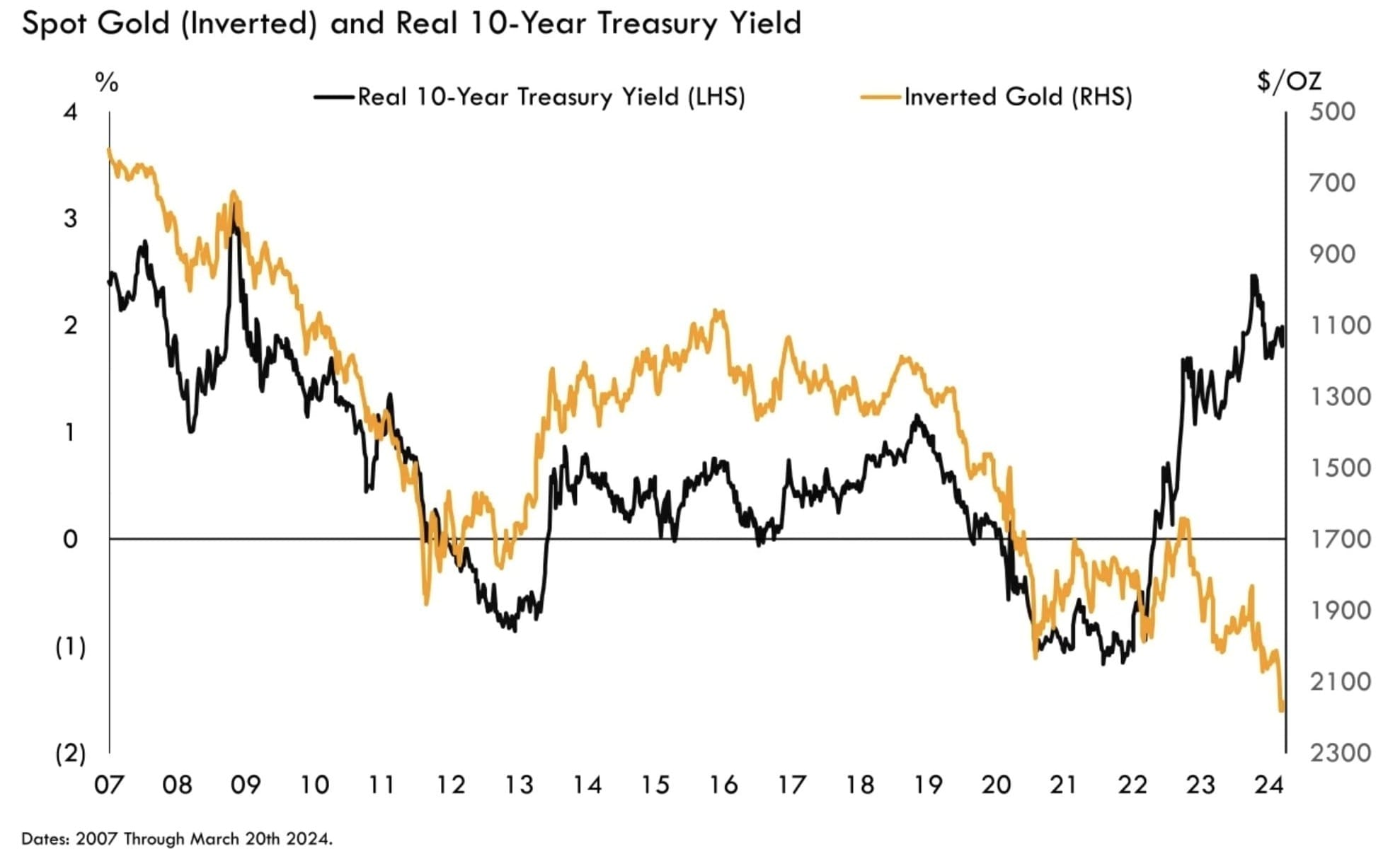

Explicaba aquí en el Club Bursátil Confidencial el pasado 28 de diciembre, en un artículo titulado “Por qué el Oro puede ser la gran sorpresa de 2024”, que el metal dorado había roto su correlación de décadas con los tipos de interés reales y que “cuando un mercado no se comporta como se debería comportar según sus fundamentales históricos, es que vale la pena acercar la mirada a dicho mercado porque es probable que estén ocurriendo cosas de interés. Muchas veces este tipo de situaciones son las más jugosas y las que presentan mayor potencial”.

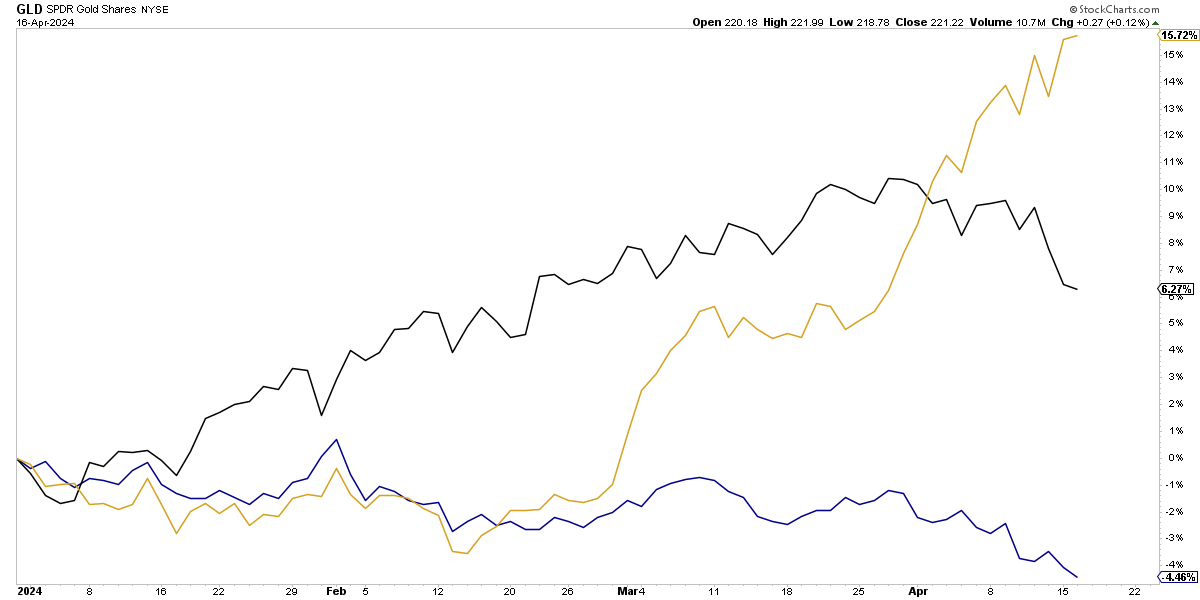

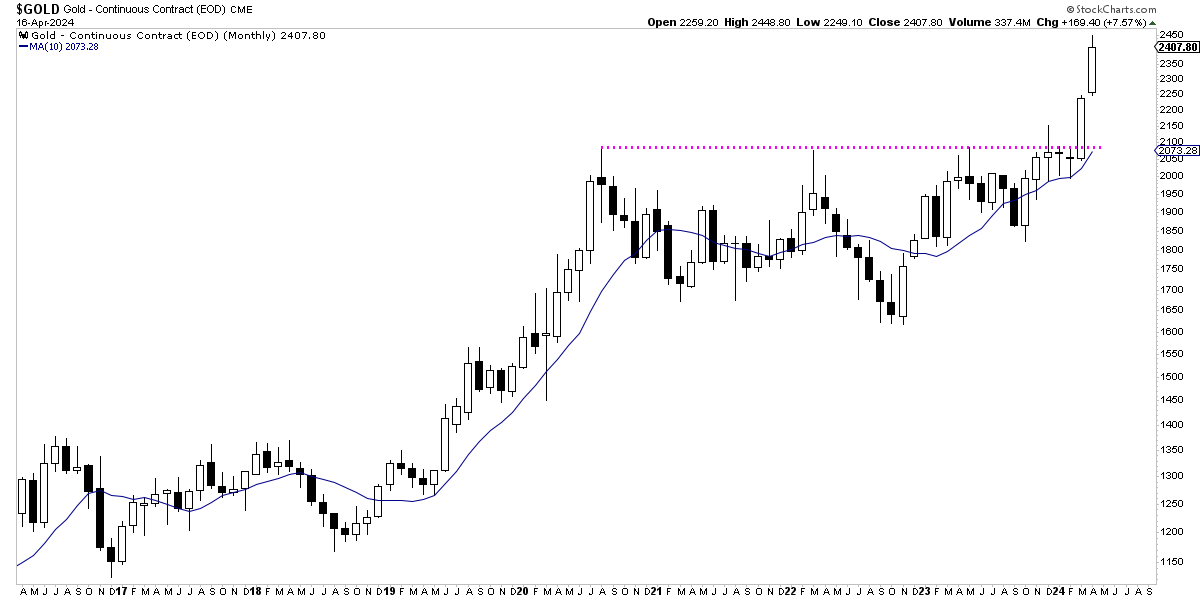

Tres meses y medio después volvemos a hablar del Oro, para señalar que los hechos están confirmando mi apreciación de entonces, con el Oro repuntando más de un +15% en este 2024, casi triplicando la rentabilidad del S&P 500 a día de hoy y tras romper una zona de resistencia o consolidación de casi cuatro años de extensión, algo que también es relevante.

De nuevo, esto no debería estar ocurriendo pero está pasando, lo que sugiere que algo se está moviendo en las placas tectónicas de las finanzas globales. Y eso que aún no se ha producido el accidente macroeconómico que de verdad podría mandar el metal dorado a la estratosfera, tal y como señalé en diciembre: la llegada de una recesión en Estados Unidos, lo que sería un importante viento a favor del metal dorado cuando la FED recortara los tipos de interés.

Que se rompa la relación del Oro con los tipos de interés reales (recuerda, la diferencia entre los tipos de interés de largo plazo que cotiza el mercado y la inflación que también estima el mercado a ese largo plazo), es el equivalente moderno al fin de la convertibilidad del dólar en oro que llevó a cabo el presidente Richard Nixon en 1971 (Nixon Shock) y que se había acordado en 1944 con los acuerdos de Bretton Woods, donde se estableció el nuevo sistema monetario internacional que imperaría tras la Segunda Guerra Mundial.

El 15 de agosto de 1971, el presidente de los Estados Unidos, Richard Nixon, anunció el fin de la convertibilidad del dólar por el Oro, inaugurando unilateralmente una nueva versión del sistema monetario internacional. El vídeo puede verse en Youtube añadiendo subtítulos en inglés o eligiendo la traducción de dichos subtítulos al español.

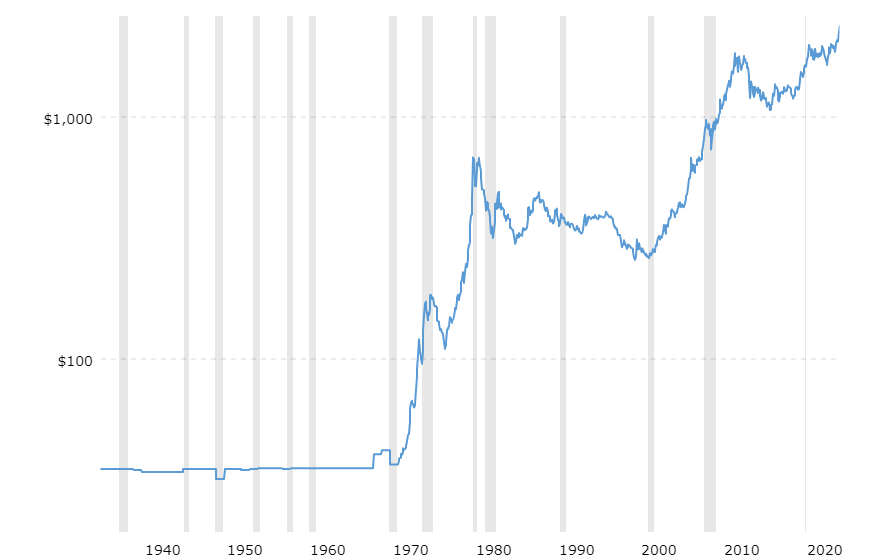

Entonces, cuando por fin el Oro pudo cotizar libremente, el metal dorado pasó de los 35 dólares por onza de 1971 a cotizar en 175 dólares sólo tres años después y hasta en los 650 dólares por onza menos de una década después (lo que significó multiplicar por 10 en diez años una vez descontada la inflación). Aquello fue como descorchar una botella de cava que había sido agitada con gran fuerza durante años de represión, a medida que las finanzas públicas de la potencia hegemónica hacían aguas.

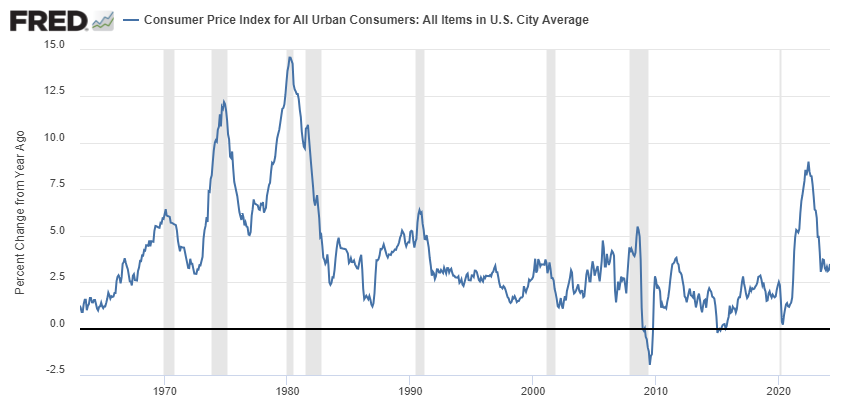

No obstante, a pesar de todos los problemas que trajo aquella década a Estados Unidos, donde se llegó a alcanzar una inflación del 14% en 1980 antes de que por fin el célebre presidente de la Reserva Federal de entonces, Paul Volcker, pudiera comenzar a reconducir la situación, el dólar estadounidense siguió siendo la moneda de referencia global, al menos hasta el día de hoy.

Y desde entonces el Oro cotizó según la evolución de los tipos de interés reales. Si el gobierno de los Estados Unidos remuneraba lo suficiente sus títulos de deuda sobre la tasa de inflación estimada, los inversores estaban contentos y no pujaban al alza el metal dorado. Pero, si por contra se producían momentos en los que la remuneración de intereses no cubría la tasa de inflación estimada, el Oro hacía de válvula de escape donde los inversores podían refugiarse de dichas fases de represión financiera.

Un sistema bellamente armónico, una moneda de referencia global con una válvula de escape, pero que podría haber llegado a su fin en 2022 (o al principio de su fin), ya que es a partir de ese año cuando la relación de 51 años entre los tipos de interés reales de Estados Unidos y el precio del Oro se rompe.

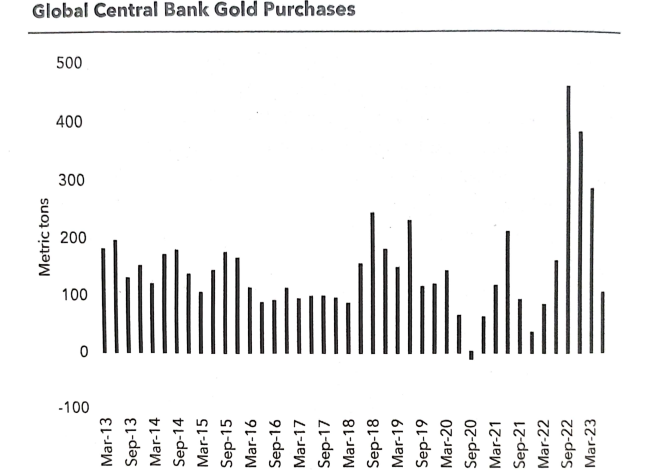

O, al menos, pasó a una segunda dimensión de importancia siendo otro factor el principal motivo fundamental que desde entonces mueve el precio del Oro. ¿Y qué ocurrió en 2022? Ese fue el momento en el que Rusia invadió Ucrania y el mundo occidental respondió, entre otras medidas, congelando los activos financieros que la Federación Rusa tenía en esos países occidentales, nada menos que unos 300 millardos de dólares (billions en inglés). Es a partir de ese momento en el que los países no alineados como China, Rusia, Irán, Corea de Norte y otros, inician la compra masiva de Oro ante la profunda desconfianza (y con razón) de que sus activos financieros en otros países no estarían seguros.

Lo cierto es que estos países podrían estar actuando así y no haber afectado al precio del Oro, ya que no siempre el volumen mueve un mercado, pero parece ser que sus economías, junto con las de otros países no alineados, ya son lo suficientemente grandes como para haber roto uno de los mecanismo del sistema monetario internacional imperante desde 1971 y, por extensión, desde 1944, cuando se firmó el acuerdo de Bretton Woods.

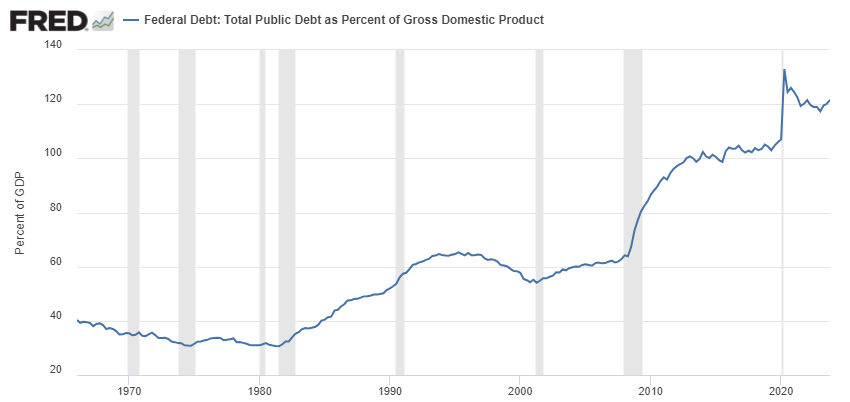

O también se puede decir al revés, si en 1944 el PIB de Estados Unidos era casi la mitad del PIB mundial, ahora sólo es el 25,22%. Una gran cantidad para un país que representa sólo el 4,18% de la población del planeta, pero una cantidad que ha perdido influencia desde entonces. Sólo los BRICS representan ya un tamaño superior con un PIB que representa el 32% de la economía global.

De ser así, comprar Oro en estos momentos (o verlo subir si uno está fuera) podría ser el equivalente a haberlo comprado en 1971, cuando el sistema monetario internacional sufrió su mayor modificación en décadas. Y ya saben el dicho, a río revuelto ganancias de pescadores.

Ni mucho menos digo que el Oro vaya a multiplicarse por 10 en una década como ocurrió entonces, ya que en aquellas fechas el Oro pasó de no cotizar a hacerlo libremente, pero sí creo que puede experimentar importantes revalorizaciones de aquí en adelante durante los siguientes trimestres y años, ya que no sólo se estaría poniendo precio a un cambio del sistema monetario internacional, sino que incluso el Oro sería la base de ese mismo sistema monetario. Esto no es especulación, es lo que ya han comenzado a hacer los países BRICS para no depender del dólar. El congelamiento de los activos rusos en el exterior es simplemente la gota de colma el vaso.

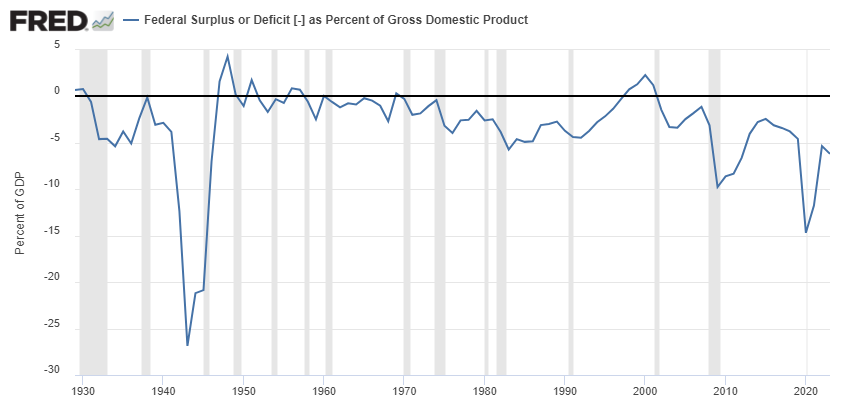

Por último, desde luego sería difícil pensar que este movimiento del Oro se produce solamente por una decisión de los países no alineados tras comprobar, una vez más y tal vez de forma definitiva, cómo Occidente utiliza el sistema financiero internacional como un arma más de su arsenal, sino que se da en un caldo de cultivo ideal para que se produzca este cambio: los altos niveles de deuda de los Estados Unidos y otros países occidentales, así como de la terriblemente mala gestión de sus finanzas nacionales con déficits presupuestarios más propios de grandes recesiones que de momentos de crecimiento como el actual. Si los déficits están así en estos momentos ¿qué ocurrirá cuando haya recesión?

Lo que ocurriría es que la inflación se podría disparar más, ya que la FED no podría subir los tipos si el desempleo crece. Y entonces los tipos de interés reales pasarían a ser menores o incluso negativos. Da miedo pensarlo y no es de extrañar que otros países también teman ese escenario y prefieran protegerse en Oro en vez de bonos del Tesoro de los Estados Unidos.

Todo lo que estoy explicando, podría contraargumentarse, son teorías, posibilidades y no realidades. Desde luego toda la verdad sólo lo sabremos cuando el tiempo haya pasado, pero todos los elementos aquí expuestos tienen un profundo y lógico sentido macro y, lo más importante, no sería una teoría de algo que podría pasar en el futuro, sino de algo que está pasando desde 2022 y que en este 2024 se ha acelerado con la gran rotura de resistencias.

Si no ¿Cómo se explica que se haya roto el patrón histórico de 51 años?

En mi opinión es probable que estemos viendo algo que sólo se ve una vez en la vida de una persona, cómo cambia el sistema monetario internacional. La buena noticia es que hay una manera de aprovecharse de ese cambio tectónico en las finanzas globales: comprando Oro.

Para explicar este comportamiento del Oro, también podrían haber dos teorías alternativas. o incluso paralelas, pero ambas no son más felices que la explicada y también son alcistas para el metal dorado.