La tasa de paro en EE.UU. repunta fuertemente hasta el 3,9% ¿Y al mercado le da igual?

¿Es esta vez diferente?

¿Es esta vez diferente?

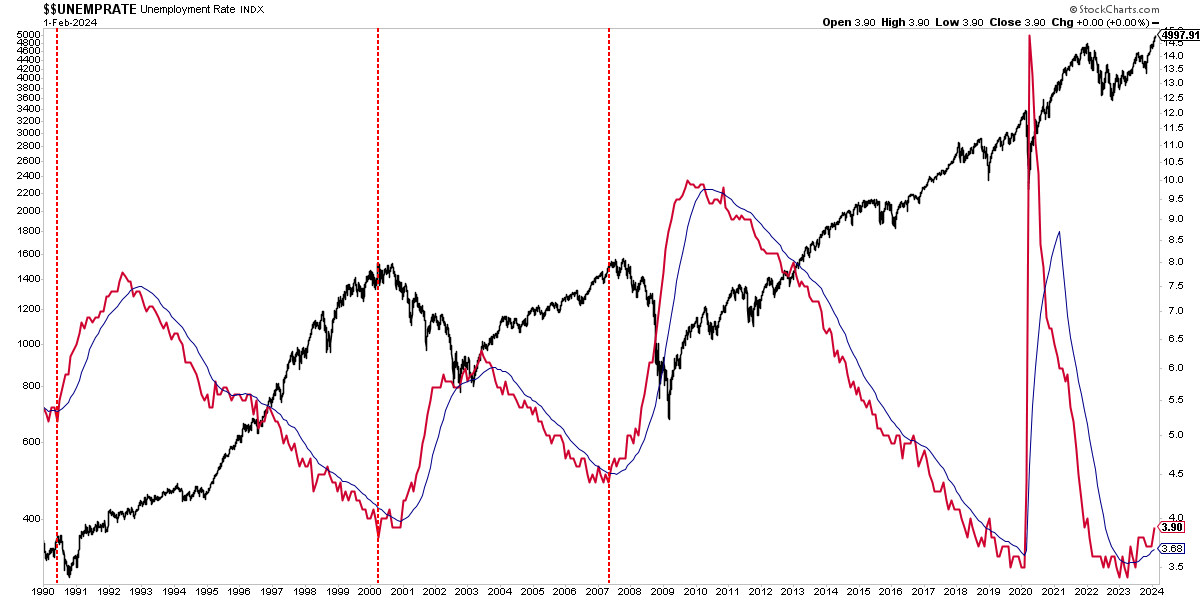

Si te dijera que la tasa de paro repuntó este mes a su máximo de 2 años y que desde su mínimo cíclico del 3,4% alcanzado en abril de 2023 ha subido 5 décimas hasta el 3,9% y que en los últimos 70 años siempre que eso ha ocurrido ha llegado una recesión de forma inmediata ¿Cómo te quedarías?

No sólo esto es sorprendente, sino también el que las bolsas no cotizan la llegada de esa potencial recesión. ¿Tiene razón el mercado de acciones o están ante un error histórico?

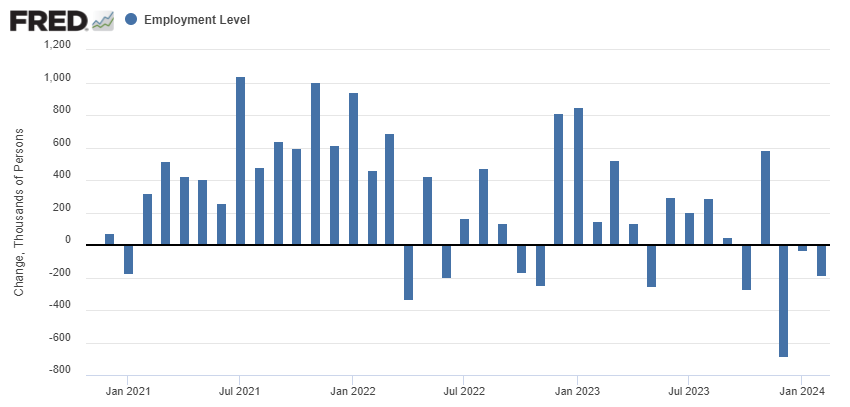

Quizás pueda parecer sorprendente que la tasa de paro esté aumentando y que lo haya hecho repuntando dos décimas entre enero y febrero de este año cuando oficialmente se está creando empleo.

La razón de que suba el paro mientras se crea empleo, está en que para calcular la tasa de paro se hace desde la encuesta denominada Household Survey o encuesta a los hogares estadounidenses, donde los entrevistados responden si tienen empleo o no, mientras que el titular de que se está creando empleo viene de la encuesta denominada Establishment Survey o encuesta a las empresas, donde las empresas informan de los puestos de trabajo que se están generando o destruyendo en el mes.

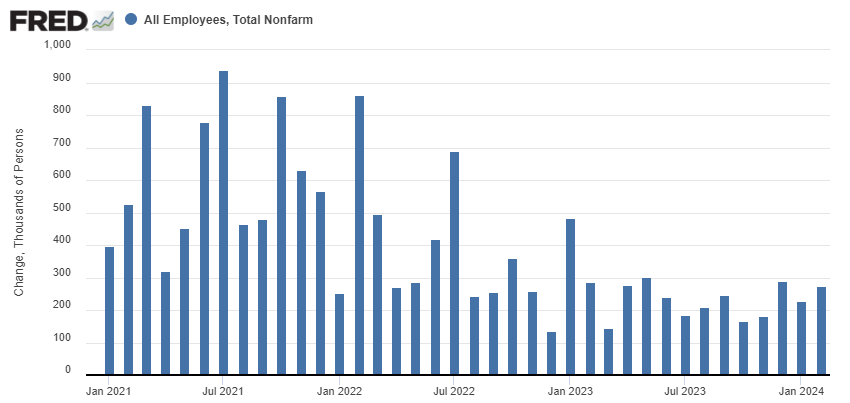

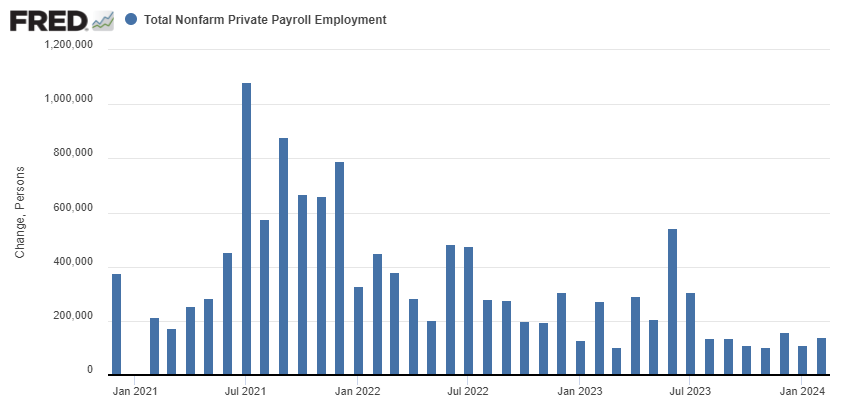

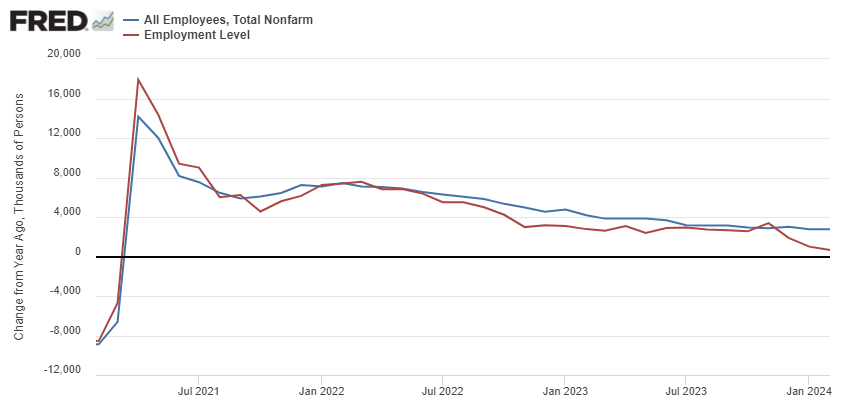

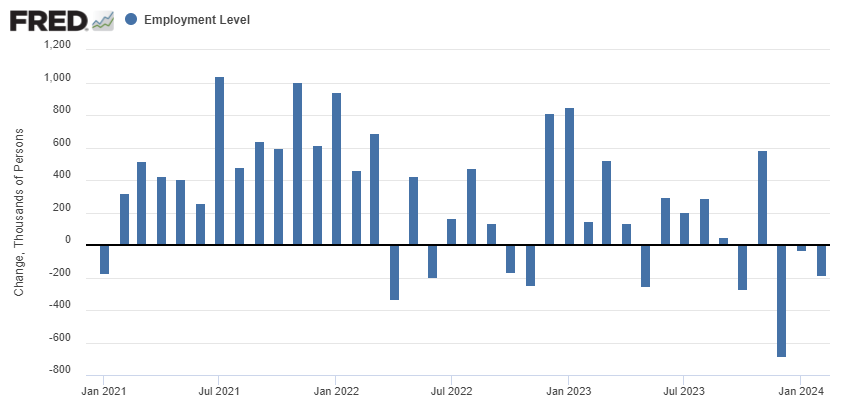

Se podría pensar que tal vez hay algún tipo de manipulación en la encuesta a las empresas, pero otro dato alternativo sobre el empleo calculado por la entidad privada Automatic Data Processing Inc., muestra exactamente lo mismo, que de momento se están creando puestos de trabajo:

Entendido el porqué la divergencia de titulares entre el empeoramiento de la tasa de paro y la creación de empleo y descartada la idea de manipulación política de los datos, lo cierto es que algo está ocurriendo que no es típico.

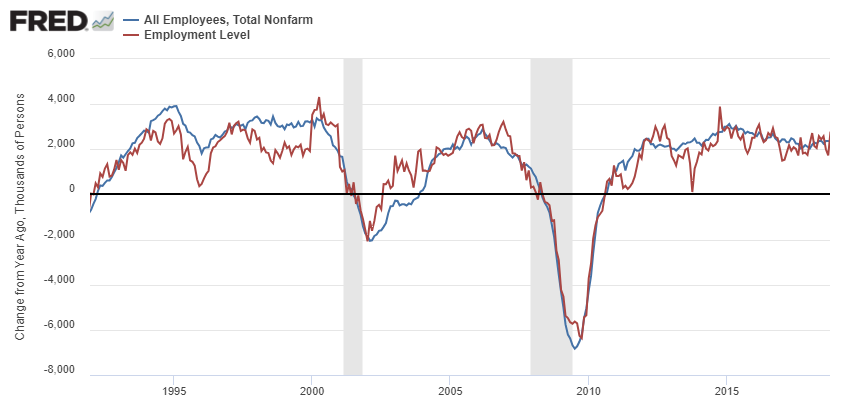

Al fin y al cabo, como podemos ver en el siguiente gráfico que compara la evolución anual de ambas encuestas, la de los hogares y la de las empresas, de vez en cuando hay divergencias de corto plazo, pero al final ambas acaban mostrando las mismas tendencias laborales.

Para la divergencia actual se teorizan varias ideas, como por ejemplo que hay más personas sin empleo y a la vez más personas con más de un empleo. O también la idea de que el fuerte influjo migratorio que se está produciendo en los Estados Unidos en estos momentos está ahondado en dicha divergencia.

Sea como fuere, lo cierto es que desde un punto de vista bursátil no estamos especialmente interesados en teorías, sino en los fenómenos económicos, políticos y sociales que mueven los mercados.

Y, desde este punto de vista, queda claro que la encuesta a los hogares, es decir, que repunte la tasa de paro, no le importa mucho a los mercados y eso es lo que necesitamos saber.

Históricamente, por convención sobrevenida entre los inversores y traders, lo cierto es que aunque ambos datos se publican a la vez, usualmente el primer viernes de cada mes, el dato que "corta el bacalao" es el dato de empleo que reportan las empresas (el cual suele aparecer en las agendas macroeconómicas como "nonfarm payrolls").

Creo que es posible que esto sea así porque la encuesta a los hogares es más volátil que la encuesta a las empresas y ante una señal más errática que la otra, con el paso del tiempo los inversores han ido dando más validez al dato macro menos engañoso.

Además, otro dato muy seguido por el mercado para evaluar la salud del mercado laboral, el dato semanal de initial claims, también muestra que de momento la gente no está acudiendo a las oficinas públicas a pedir ayudas por desempleo, algo que sería el signo impepinable de que se está entrando en recesión, el cual no es el caso actual.

Así, no es de extrañar que el mercado no esté mostrándose reactivo al aumento de la tasa de paro. Aunque esta tasa de paro estuviera diciendo la verdad mejor que nadie en el momento actual, parece que esa mayor volatilidad es como el cuento de Pedro y el lobo, que los inversores han dejado de creer en lo que dice porque no es la primera vez que la Household Survey muestra pérdida de empleo para enseguida volver a recuperarlo en los siguientes pocos meses.

Dicho esto, y en mi caso aceptándolo como cierto, tampoco debemos ser ciegos al hecho de que es extremadamente raro que el paro haya subido un 0,5% y no haya una recesión a la vuelta de la esquina, especialmente cuando la curva de tipos sigue invertida e históricamente también ha sido señal de recesión.

Los mercados y su análisis son siempre así. Tras investigar un poco llegas a la conclusión A, pero si no eres imbécil del todo también reconoces que la conclusión B tiene sus méritos y que tienes que estar atento para ir viendo qué escenario se materializa en cada momento.

Lo importante es entender lo que ocurre y qué significa cada cosa. Parece mentira que esto haya que decirlo, pero son mayoría los analistas profesionales e inversores particulares que cogen un dato, ven que está alineado con su sesgo previo y ya con eso observan la realidad de ahí en adelante, por muy sesgada que pueda ser.

Así, un siempre-alcista dirá que todo va de maravilla porque se crea empleo mes a mes según la Establishment Survey. Y un siempre-bajista dirá que vamos encaminados al desastre completo porque la tasa de paro ha aumentado un 0,5%, hecho que sólo ocurre antes de las recesiones. Ambos tienen razón en el dato que destacan, pero igualmente ambos están igual de sesgados.

El mejor análisis es el que es capaz de determinar algo, pero siempre dejando la puerta abierta para reconsiderar el otro escenario si las circunstancias cambian.

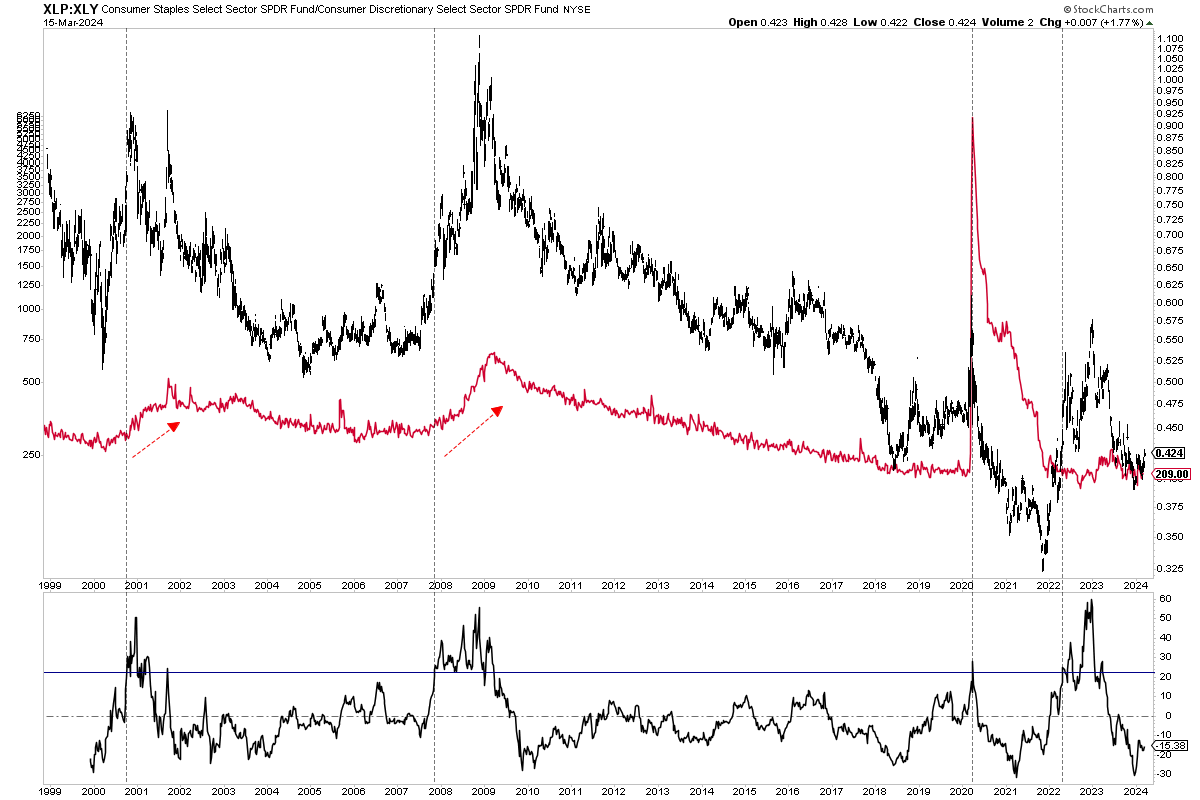

Por su parte, las bolsas o mercados de acciones están ignorando completamente la idea de que estemos a punto de entrar en una recesión, tal y como podría hacer pensar la observación del repunte de la tasa de paro. ¿Qué cómo lo sé? Observando el comportamiento del mercado.

Espero que el siguiente gráfico no sea muy difícil de leer, pero lo explico. En el panel superior del mismo tenemos -en negro- el ratio del sector bursátil de consumo básico vs. el sector bursátil de consumo cíclico, es decir, el ratio entre bienes básicos de primera necesidad y el resto. Como es lógico, durante las recesiones económicas este ratio se dispara porque en bolsa el sector de bienes de primera necesidad se resiente menos que otras empresas más cíclicas. Es una de las formas que tenemos de interpretar cuando la bolsa está "cotizando una recesión". Sigo después del gráfico.

Ahí se ve como los repuntes significativos del ratio, cuantificado según la tasa de cambio interanual que puede observarse en el panel inferior del mismo gráfico, donde un repunte del ratio mayor al 20% interanual es típico de recesión, suelen producirse al comienzo de recesiones económicas como las de 2001, 2008 o 2020 y, por supuesto, al principio de importantes mercados bajistas como los de esos mismos años.

2022 fue la excepción. El ratio del sector de consumo básico con respecto al de consumo cíclico se disparó más de un 20% y nunca llegó "la recesión más esperada de la historia".

Y ahora, sea que el mercado vaya a tener razón o vaya equivocarse en los próximos trimestres, el ratio está tan tranquilo como en cualquier momento de expansión económica. El comportamiento relativo de ambos sectores no señala nada de estrés. Es así como podemos saber que el mercado de acciones no descuenta recesión en estos momentos.

A partir de ahí uno puede pensar que el mercado tiene razón, lo cual estaría confirmado por los datos de la Establishment Survey o que, si se equivoca y la actividad económica se enfría y se pierde empleo, entonces el mercado puede sufrir un importante mercado bajista de aquí en adelante.

Mi opinión a día de hoy es que el mercado está teniendo razón en esta ocasión y que por tanto vale la pena seguir alcistas. Pero como decía antes, siempre hay que estar abiertos a potenciales cambios y sobre todo entender cómo observarlos.

Si en algún momento la Establishment Survey o encueta a las empresas mostrara destrucción de empleo, entonces habría que "abrocharse los cinturores" porque probablemente el mercado bajista sería pronunciado, ya que estaría pillando por sorpresa al mercado de acciones.

Y, finalmente y por el momento, podemos ignorar que la tasa de paro esté repuntando. Sólo el tiempo dirá.